Los incentivos fiscales para impulsar la inversión deben considerar la situación e impacto fiscal y económico en el país. Con el objetivo de aprovechar el nearshoring, en octubre de 2023 se aprobaron en el Diario Oficial de la Federación (DOF) beneficios fiscales sobre la inversión de activo fijo que realicen empresas exportadoras. No obstante, en el corto plazo, estos beneficios implican renuncias recaudatorias y menores ingresos fiscales. En contraste, existen otras variables que incentivan la inversión (fortaleza institucional, productividad e infraestructura). Para conocer la efectividad de estas medidas, se requiere de mayor transparencia y procesos de evaluación sobre los incentivos otorgados1.

1 Introducción

En 2023, la economía mexicana recibió el mayor nivel de IED en 10 años, 36 mil 058 millones de dólares. Lo anterior se enmarca en el proceso de relocalización industrial reciente conocido como nearshoring. Para dar impulso a la inversión directa en el país, el 11 de octubre de 2023, se publicó en el DOF un decreto cuyo objetivo es implementar incentivos fiscales para atraer inversión física, aprovechar el nearshoring, y fortalecer la participación de empresas mexicanas en las cadenas de suministro. Para esto, se aprobó para 2023 y 2024 la deducción inmediata en la inversión de activo fijo.

El objetivo de este documento es plantear consideraciones fiscales y económicas sobre el impacto del incentivo fiscal. Para ello, se analizará la medida fiscal aprobada y su diferencia con la deducción de activo fijo actual (ii), las consideraciones fiscales (iii) y económicas (iv); por último, se plantean las implicaciones de política pública (v).

1.1 Deducción inmediata

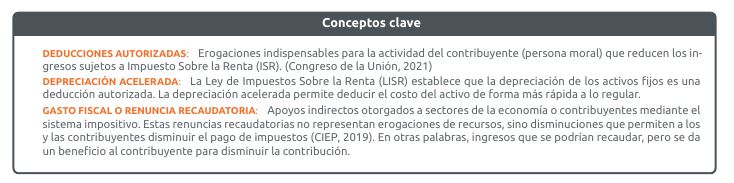

Este incentivo fiscal se basa en la posibilidad de deducir de forma acelerada la inversión sobre activos fijos (DOF 2023). Para comprender el posible impacto de esta medida, se debe considerar el funcionamiento del ISR (Figura 1). Cabe destacar que, las deducciones no se restan al ISR a pagar, sino a la utilidad gravable.

Dado que el ISR a pagar depende de la utilidad fiscal del ejercicio, el impacto fiscal de los incentivos dependerá de la relación entre lo que se deduzca por inversión sobre activo fijo y los ingresos acumulables de la empresa. Ya que, a mayor nivel de deducciones, la base sobre la que se aplicaría la tasa del 30% de ISR sería menor.

Posibles beneficiarios

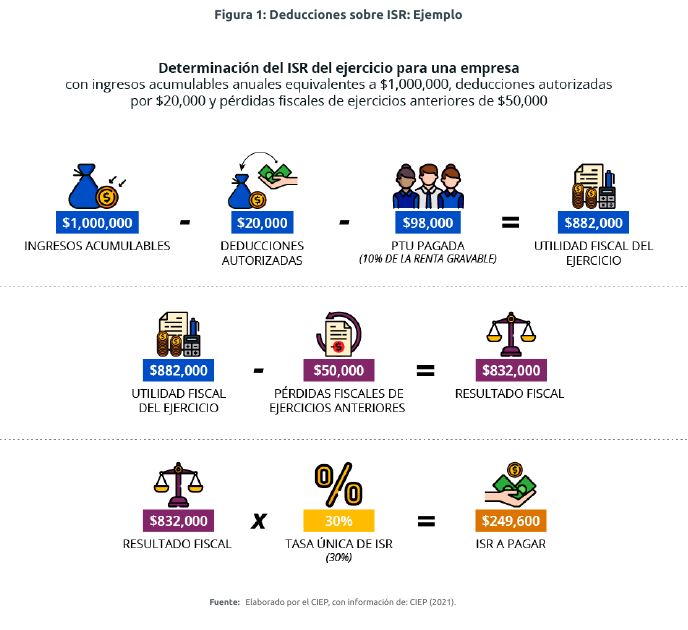

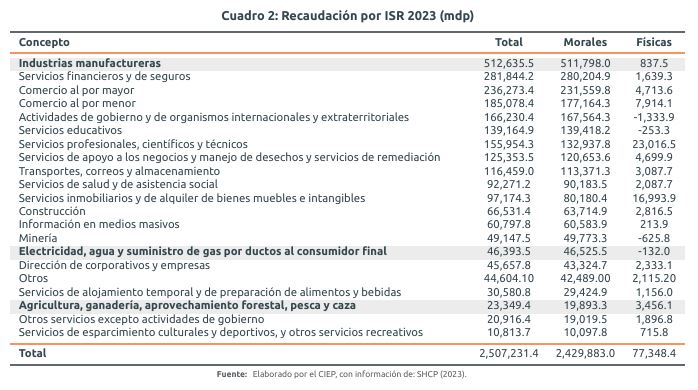

Solo podrán beneficiarse de estos incentivos personas morales que inviertan en activo fijo y se dediquen a una lista de actividades económicas específicas (Cuadro 1) y, por lo menos, la mitad de sus ingresos provengan de actividades de exportación.

Esquema regular

La LISR establece montos máximo de deducción sobre la depreciación, los cuales son aplicables hasta depreciar por completo el activo2. Esta depreciación reduce los ingresos acumulables, y, por lo tanto, el ISR a pagar. Algunos ejemplos son 5% anual para la maquinaria y equipo necesario en la generación, conducción, transformación y distribución de electricidad u 8% sobre la destinada en la fabricación de motor y sus partes.

Diferencias fiscales

La deducción inmediata genera que la reducción al ingreso acumulable se de en un periodo corto de tiempo. Por un lado, tiene el objetivo de atraer la inversión, elevar la competitividad e incentivar la innovación. Por otro lado, representa una pérdida recaudatoria para las finanzas públicas. Para su estimación precisa, se requeriría información confiable y desagregada sobre montos de inversión e ingresos de las empresas.

2 Consideraciones fiscales

Relevancia de los posibles beneficiarios

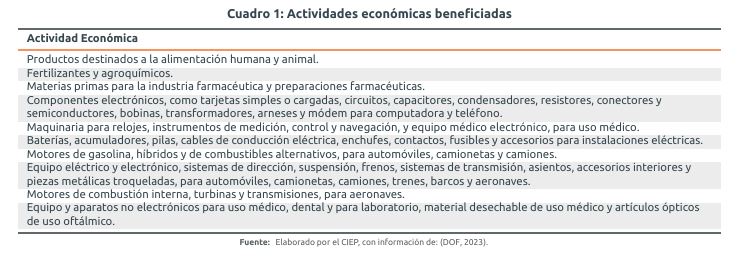

Dado que la deducción inmediata representaría un gasto fiscal, es necesario analizar la situación recaudatoria y el posible impacto que podrían tener las medidas. Para 2024, se estima que la recaudación de ISR a personas morales sea de 4.0% del PIB y el 27.9% de los ingresos tributarios.

Tasas efectivas

En promedio, los grandes contribuyentes tributan el 4.1% de sus ingresos sujetos a ISR antes de deducciones (SAT 2023b). Asimismo, Hanappi, Nieto Parra, and Orozco (2023) identifican que las tasas de recaudación sobre el ingreso corporativo se reducen en, aproximadamente, la mitad cuando se distingue entre los ingresos con y sin inversión de capital3. Lo que implica que el sistema de renta ya cuenta con beneficios sobre la inversión con uso capital.

Sectores económicos

Con base en lo observado en el Cuadro 1, se infiere que los sectores económicos donde incidirían los beneficios serían, principalmente, agricultura, electricidad e industrias manufacturera. Entre las tres representaron en 2023 el 23.8% de los ingresos de ISR a personas morales. Además, el sector manufacturero fue el principal contribuyente con 21.1%. (Cuadro 2)

Relación con el IVA

En 2023, la recaudación por IVA fue menor a lo aprobado por 52 mil 875 mdp (3.7%), principalmente por el impacto de tipo de cambio y las disminuciones fiscales. En este sentido, la industria manufacturera es la principal beneficiaria de los beneficios fiscales sobre IVA.

En 2022, el 60.7% de las disminuciones fiscales fueron percibidas por esta industria. Por lo que, los beneficios sobre ISR para atraer la inversión en la industria de manufactura se sumarían a los ya existentes sobre el IVA (SAT 2023a).

Transparencia

En 2023, no se publicó la estimación oficial de las renuncias recaudatorias. Lo que implica que se aprobó un presupuesto para 2024 sin estimaciones de gastos fiscales. Dado lo anterior, no se cuenta con información oficial que estime el nivel de renuncias recaudatorias en el que se aprobó el decreto de estímulos para atraer la inversión.

Espacio fiscal

Se estima que para 2024, el espacio fiscal sea de 0.9% del PIB, cuando en 2019 era de 2.8% (CIEP 2023). Por lo que el margen de maniobra sobre los recursos de libre disposición es cada vez menor y mayores incentivos fiscales podrías disminuir la recaudación por ISR.

Los incentivos fiscales no deben ser el único determinante de las decisiones de invertir e el país. La estabilidad macroeconómica, la disponibilidad de infraestrcutura, mano de obra calificada, derechos de propiedad y estado de derecho, podrían convertirse en otros factores relevantes.

3 Consideraciones económicas

La estabilidad política y macroeconómica, el ambiente legal y regulatorio y las habilidades de los trabajadores son mayores determinantes para atraer inversiones que bajas tasas impositivas (World Bank 2020). Además de la infraestructura necesaria para el efectivo desarrollo de la industria.

Esta sección analizará estos componentes económicos en relación al socio comercial más importante para México, Estados Unidos y sus dos principales socios comerciales, China y Canadá.

Infraestructura

En términos de infraestructura aduanera, México se encuentra por debajo del promedio de la OCDE en su desempeño logístico y tarda más del doble en la entrega de exportaciones (tiempo entre punto de embarque y punto de carga). Asimismo, tiene un desempeño menor en ambos indicadores respecto a China, Canadá y Estados Unidos World Bank data (2023).

Productividad laboral

Mientras que en Estados Unidos el PIB por hora trabajada es $70, en México es de $20 y Cánada de $57. Cabe destacar que, México tiene una mayor productividad que China, pero menos que ciudades como Macau ($61), Taiwan ($61) o Hong Kong ($61) (OIT 2023).

Fortaleza institucional

El FEM (2020) realizó una encuesta a nivel internacional donde se identificaron áreas de oportunidad para México en términos de la confiabilidad de sus instituciones y un marco normativo que incentive la competencia económica. El país obtuvo menores resultados que sus contrapartes y el promedio de todos los países que participaron. Caso similar a lo observado en el índice de Estado de Derecho, el cual contemplo variables de seguridad, justicia, corrupción, entre otras (FEM 2020; WJP 2023).

Inversión extranjera directa

La IED en 2023 de 36 mil 058 millones de USD, un máximo histórico desde 2013; de los cuales, el 38% fue por parte de inversionistas de Estados Unidos. No obstante, se observó que el 74% de la IED fue por reinversión de utilidades; en 2022 fue 44.6%. Lo que implica que, el flujo es principalmente capital generado y reinvertido en el país (SE 2024).

Preguntas sobre los salarios y derrama económica

Si bien se espera que la IED tenga un impacto positivo en el crecimiento económico, persisten dudas sobre la magnitud de dicho impacto, pues México ha recibido este tipo de inversiones desde hace décadas. Será importante conocer y evaluar el nivel salarial de los empleos generados y el impacto en la economía local, el medio ambiente y las finanzas públicas.

Dado que los incentivos son sobre empresas exportadoras, el impacto económico dependerá de la habilidad de nuevas empresas mexicanas de integrarse a las cadenas de valor globales. Para esto, se requiere de esfuerzos de los tres órdenes de gobierno y de organizaciones del propio sector privado.

4 Implicaciones de política pública

Relación Fiscal y Económica

La depreciación acelerada sobre la inversión de activo fijo es una renuncia recaudatoria que impacta a los ingresos públicos con el objetivo de incentivar la IED. Esta medida conlleva consideraciones fiscales (en términos de sostenibilidad) y económicas (generación de empleo y bienestar económico).

Relevancia Fiscal

Se espera que esta medida impacte a las personas morales cuya actividad económica sea la agricultura, electricidad y manufactura. Estas actividades representan el 23.8% de la recaudación sobre grandes contribuyentes. Asimismo, se identificó que los grandes contribuyentes ya cuentan con beneficios fiscales sobre el ISR; a su vez que, el sector manufacturero es el principal receptor de disminuciones fiscales sobre el IVA.

Desventajas comparativas

Además de las bajas tasas impositivas, hay mayores determinantes de la IED como la fortaleza institucional, la productividad y la infraestructura. En las tres categorías, México se encuentra rezagado respecto a Estados Unidos, China y Canadá (Cuadro 3).

Posibles beneficios

Se espera que la inversión genere empleos y fortalezca las cadenas de suministro; sin embargo, persisten dudas sobre el nivel salarial, capacitación de la mano de obra nacional, impacto en la economía local y la derrama económica en general.

Evaluación y transparencia

Para conocer el impacto económico y social de la medida fiscal se requieren métodos de evaluación y acceso a la información sobre la inversión, salarios, empleos, ingresos regionales, entre otras. A su vez, estos beneficios deberían ser comparados con el nivel de renuncias recaudatorias generadas por el incentivo fiscal. En un entorno con menores recursos disponibles, evaluar el nivel de gastos fiscales respecto a los beneficios sociales y económicos es una responsabilidad pendiente.

- Agradezco a Manuel Alberto Enriquez Meza por su coolaboración en la elaboración de esta investigación.↩︎

- Cabe destacar que, para llevar a cabo este proceso se debe llevar la contabilidad del activo y considerar ajustes contables y/o inflacionarios; sin embargo, estos detalles van más allá del objetivo de la presente investigación.↩︎

- En el documento original se refiere a la diferencia entre la tasa efectiva promedio (con base en ganancias) y la tasa efectiva marginal (con base en el costo de capital).↩︎