Debido a que el espacio fiscal en el país ha sido limitado y decreciente, se requiere fortalecer el sistema tributario. En la presente administración Federal, se han observado acciones administrativas que han fortalecido los ingresos tributarios; principalmente por medio de la recaudación secundaria. Tan sólo para 2022, el 16.2 % del total recaudado correspondió a recaudación secundaria. Sin embargo, los gastos fiscales sobre IVA e IEPS han mermado dicho fortalecimiento.

1 Introducción

La CPEUM establece la obligación de todas y todos los mexicanos y residentes a contribuir al gasto público mediante impuestos y otras contribuciones (Artículo 31, fracción IV).

El SAT tiene la atribución de captar los impuestos mediante la aplicación de la legislación fiscal y aduanera con el objetivo de que las personas físicas y morales cumplan con sus obligaciones fiscales. Para ello, se fomenta la aportación voluntaria de los contribuyentes; así como fiscalizar a quienes no cumplan con dichas disposiciones.

Para no generar nuevos impuestos, ni aplicar mayores tasas a los ya existentes, y reducir la evasión y elusión fiscal, se aprobaron distintas misceláneas fiscales en años anteriores que fortalecieron administrativamente al SAT. Las modificaciones al marco legal tributario pueden clasificarse en medidas de: control, claridad y simplificación (CIEP 2023d, 2023a).

1.1 Objetivo y estructura del documento

El objetivo de la presente investigación es analizar cómo el fortalecimiento del SAT ha influido en los resultados recaudatorios y la relevancia de los gastos fiscales. A continuación, se presentan los resultados en la recaudación tributaria (ii), resultados de la recaudación secundaria (iii)1, y, por último, implicaciones de política pública (iv).

2 Recaudación tributaria

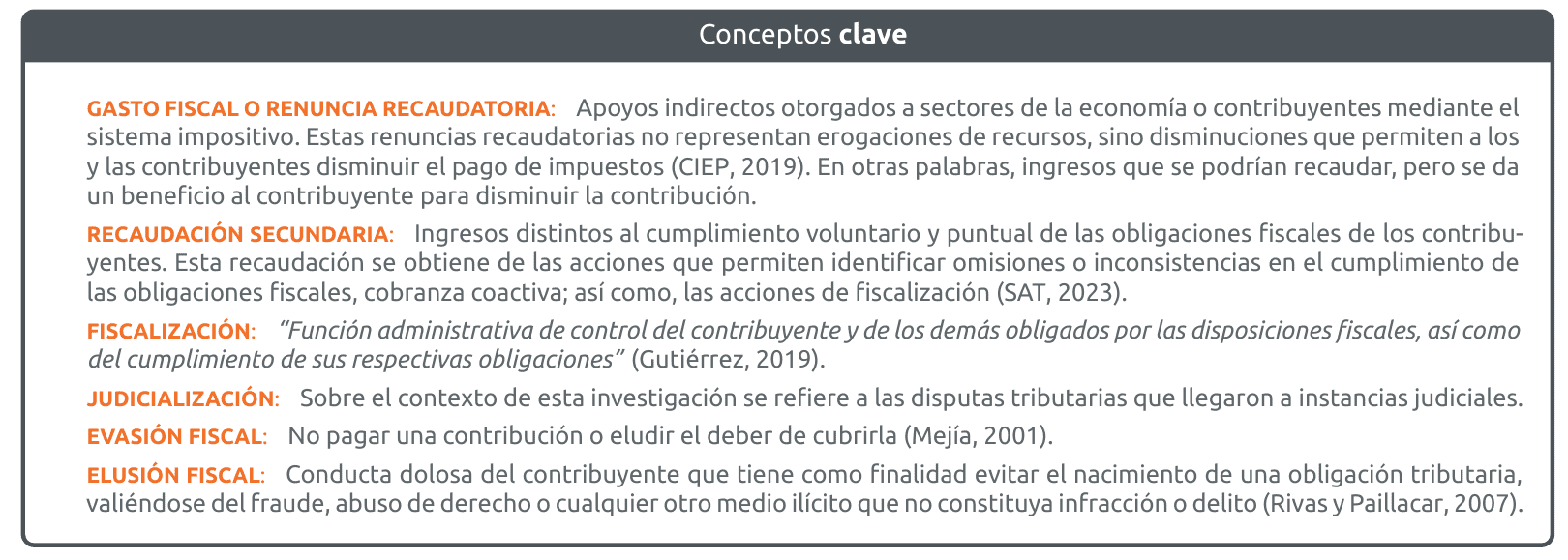

Sin contemplar el IEPS petrolero23, al cierre de 2022, los ingresos tributarios fueron 8.6% mayores respecto a 2021, principalmente, por la recaudación sobre el sistema de renta. Asimismo, se aprobó en la LIF 2023 una recaudación mayor en 3.2% (excluyendo IEPS petrolero) respecto a 2022 (Figura 1).

2.1 Principales impuestos

A continuación, se describen los principales impuestos para la recaudación tributaria. Asimismo, los resultados se vinculan a un posible determinante recaudatorio.

ISR

En la LIF 2023 se estimó que el sistema de renta represente el 59.6% de la recaudación tributaria, del cual el ISR sobre asalariados y personas morales representaría el 97.4% (Figura 1).

Sobre asalariados, se observó un crecimiento de 9.0% anual en 2022 y se estima crezca 4.9% durante 2023. Una de las razones de este resultado, puede ser la recuperación laboral a niveles prepandemia; sin embargo, la recuperación laboral femenina se ha impulsado por incrementos en trabajos con salarios de bajos ingresos (CIEP 2023c).

Sobre personas morales, se observó un crecimiento anual de 15.5% en 2022, pero se estima un decrecimiento de 1.0% para 2023. Este resultado es influenciado por las fiscalizaciones a Grandes Contribuyentes por parte del SAT (Sección 3.1.2).

IVA

Para el IVA, el cual se estimó representará el 32.1% de los ingresos tributarios en 2023, se observó un crecimiento anual de 1.6% respecto a 2022 y se estimó en 7.3% para 2023 (Figura 1). No obstante, la recaudación por IVA se ha caracterizado por el aumento en gastos fiscales4. Por ejemplo, al cierre de 2022 se observó un incremento anual de gastos fiscales de 15.5% y al primer trimestre de 2023 se ha observado un incremento de 14.6%.

IEPS petrolero

Para el IEPS petrolero, el cual se estimó representaría el 6.3% de los ingresos tributarios en 2023, se observó una recaudación negativa por 79 mil 162 mdp en 2022. Lo anterior representó un gasto fiscal aproximado de 415 mil 947 mdp5. Este resultado fue posible por el marco legal que permitía realizar esta política de ingreso (CIEP 2023b).

3 Recaudación secundaria

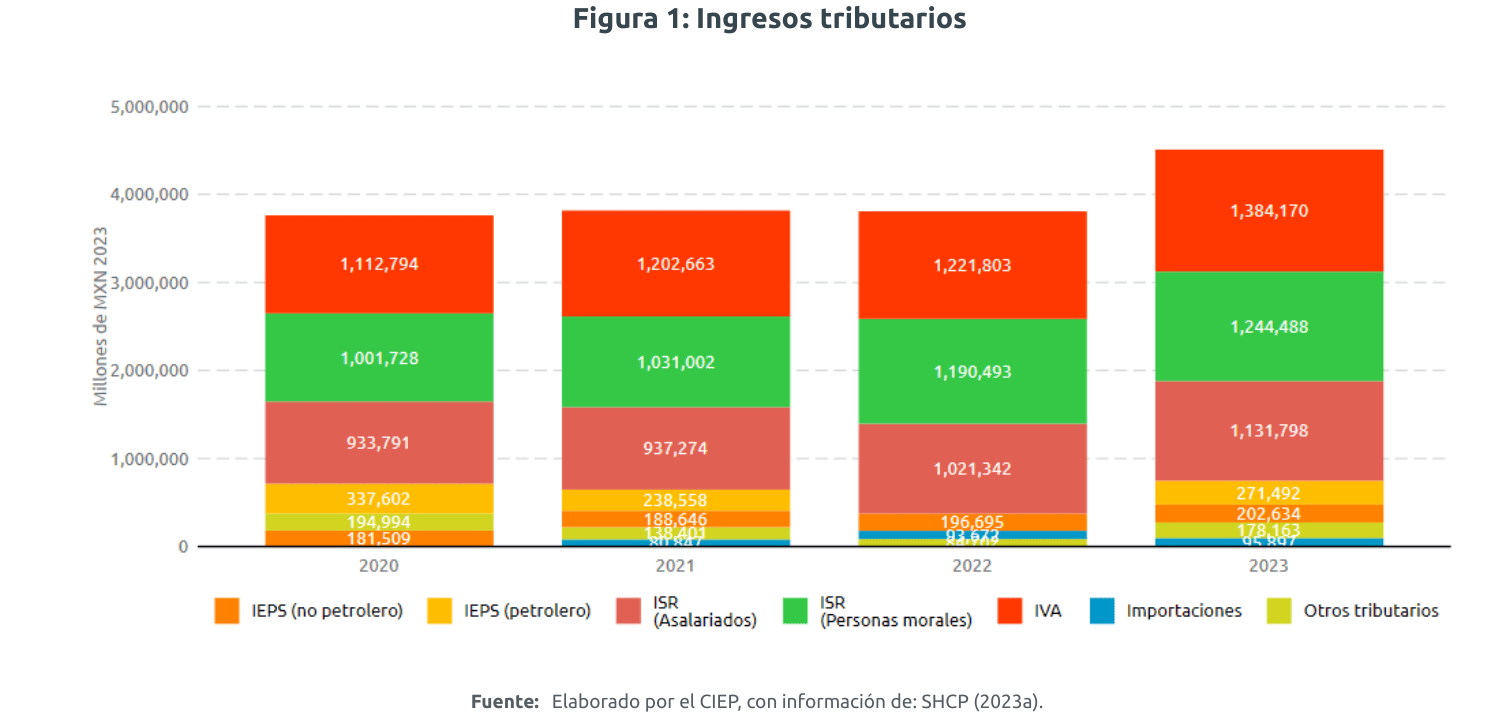

Además, se han observado acciones del SAT para reforzar los ingresos tributarios, las cuales se pueden observar en la recaudación secundaria. Dicha recaudación fue de 616 mil 281 mdp en 2022 (16.2% de la recaudación tributaria), lo que representó un crecimiento de 9.8% respecto a 2021 (Figura 2).

3.1 Acciones del SAT

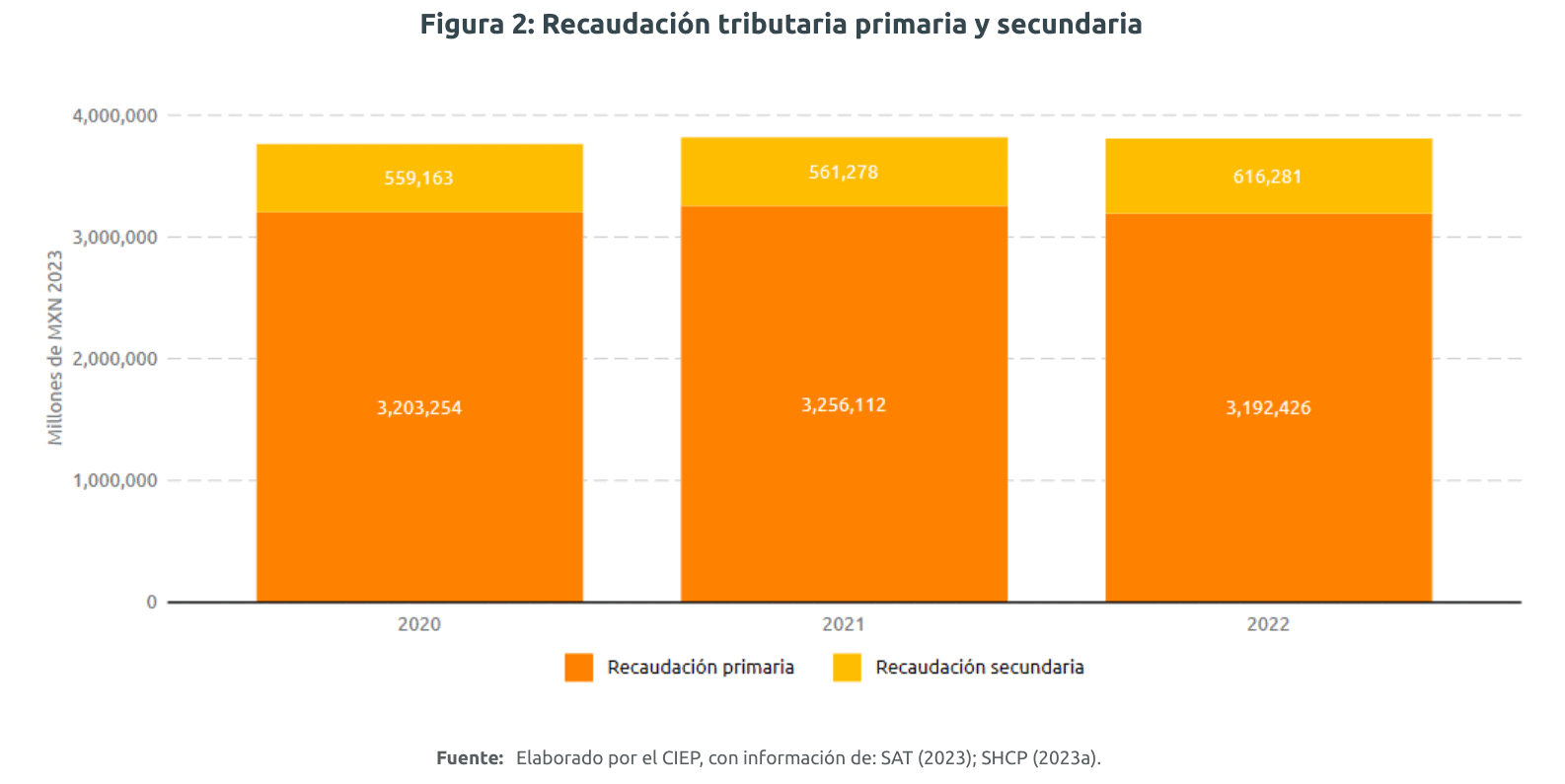

Dentro de la recaudación secundaria se identificaron seis programas que buscan combatir la evasión y elusión fiscal, tres sin necesidad de fiscalización y tres mediante actos de fiscalización.

Sin necesidad de fiscalización (eficiencia recaudatoria6):

- Cobranza coactiva: Enfocado en el cumplimiento oportuno de declaraciones y pagos.

- Cumplimiento de obligaciones: Enfocado en promover el pago de adeudos.

- Vigilancia profunda: Enfocado en identificar contribuyentes que presentan variaciones atípicas en el pago de sus declaraciones.

Fiscalizaciones:

- Sobre operaciones de comercio exterior.

- Sobre grandes contribuyentes.

- Sobre otros contribuyentes.

El CIEP (2023d) ha identificado que estas acciones del SAT pueden categorizarse en acciones de claridad, control y simplificación.

3.1.1 Claridad

Las acciones denominadas de eficiencia recaudatoria se vinculan con las acciones de claridad. Al no ser fiscalizaciones sino recordatorios y aclaraciones, un posible ajuste al pago de impuestos recae sobre el contribuyente.

La recaudación por programas de eficiencia recaudatoria creció anualmente 36.0% en 2022. Principalmente, por el programa de Vigilancia Profunda (+87.0%) y Cumplimiento de Obligaciones (+24.4%). Estos dos programas representaron en conjunto el 24.4% de la recaudación secundaria durante 2022 (Figura 3).

3.1.2 Control

Las acciones de fiscalizaciones, y posibles judicializaciones, se categorizan sobre las medidas de control. Dado que, se usan los recursos y facultades del SAT para revisar el pago de los impuestos.

Los ingresos por actos de fiscalización, sin necesidad de judicialización, crecieron anualmente 0.9% al cierre de 2022 y representaron el 65.7% de la recaudación secundaria. Las fiscalizaciones sobre grandes contribuyentes son las que han generado mayores ingresos (27.7% de la recaudación secundaria) (Figura 3). Dicho lo anterior, en 2022 por cada peso invertido en casos de fiscalización se recuperaron 128.8 pesos, contra 123.4 pesos recuperados en 2020 y 54.8 pesos en 2018 (SAT 2023).

Asimismo, con base en los indicadores de la MIR 2022, todos los indicadores recaudatorios cumplieron sus objetivos, especialmente los relacionados a la fiscalización sobre grandes contribuyentes (SHCP 2023). Por ejemplo, el promedio de recaudación secundaria sobre grandes contribuyentes por cada fiscalización fue de 208 mdp, mientras que la meta era de 86 mdp.

3.1.3 Simplificación

Para las acciones de simplificación se consideran los resultados del RESICO y las medidas del SAT para simplificar los trámites de los contribuyentes.

El primer año de operación del RESICO fue 2022, y al cierre de este, el padrón de este régimen fue de 2 millones 877 mil 729 contribuyentes y al primer trimestre de 2023 de 3 millones. En términos de recaudación, al primer trimestre de 2023, la recaudación por ISR e IVA creció 32.8% y 62.6%, respectivamente.

Además, para 2022, dentro de la MIR, el SAT estableció como meta una calificación de 82 sobre 100 en las encuestan de simplificación en trámites y obtuvo 77, por lo que no obtuvo los resultados esperados.

4 Implicaciones de política pública

Recaudación

Al cierre de 2022, se observó un crecimiento de 8.6% respecto a 2021 en la recaudación tributaria sin IEPS petrolero. Principalmente por la recaudación en ISR sobre personas morales (+15.5%) y asalariadas (+9.0%). Sin embargo, la recaudación tributaria se ha visto mermada por los gastos fiscales en IVA e IEPS.

Gastos fiscales

Dentro del análisis tributario, el marco legal tributario ha tomado relevancia alrededor de los gastos fiscales del IVA e IEPS. Dado que al cierre de 2022, las disminuciones fiscales en IVA fueron mayores en 15.5% respecto a 2021 y se observó un gasto fiscal aproximado de 415 mil 947 mdp sobre el IEPS petrolero.

Eficiencia

Se han observado mejoras en la eficiencia de la política tributaria al cierre de 2022. Por un lado, por cada 0.38 pesos gastados por el SAT se recaudaron 100 pesos; comparado con 0.43 pesos en 2018 (SAT 2023). Por otro lado, la recaudación secundaria en 2022 creció de forma anual 9.8 % y representó el 16.2 % de la recaudación tributaria. En este sentido, los ingresos por programas de eficiencia recaudatoria crecieron de forma anual 36%. Además, los ingresos por actos de fiscalización crecieron anualmente 0.9% y los indicadores sobre fiscalización han cumplido sus objetivos planteados en la MIR (SHCP 2023).

Limitado espacio fiscal

Dado el crecimiento en los gastos ineludibles, como los son el gasto en pensiones y el costo financiero de la deuda, el espacio fiscal para 2023 se estimó en aproximadamente 4 mil 781.2 pesos per cápita; 40.8% menos respecto a 2021 (CIEP 2022). Esto limita los recursos disponibles para realizar política pública de coyuntura; por lo que se requerirían mayores recursos.

Límite del fortalecimiento

Pese al fortalecimiento observado en la recaudación secundaria e ISR, el espacio fiscal continua decreciendo. Asimismo, se ha identificado que la recaudación secundaria tiende a decrecer con el paso del tiempo (CIEP 2022). Por lo que, para ampliar los recursos disponibles sin recurrir al endeudamiento, se requiere continuar con el fortalecimiento del sistema tributario en el largo plazo; así como, mantener actualizados y en mejora continua las medidas de claridad, control y simplificación.

Implicaciones 2023 y a futuro

Dado el entorno internacional de altas tasas de interés, el financiamiento puede representar elevados costos presentes y futuros para el costo financiero de la deuda, lo que vulneraría la sostenibilidad fiscal. Por todo lo anterior, sigue pendiente una reforma fiscal que fomente la recaudación, la progresividad y la sostenibilidad del sistema fiscal. En este sentido, es importante plantear estrategias para fortalecer la recaudación tributaria, reconocer el marco legal como un determinante recaudatorio y analizar el costo de oportunidad alrededor de los gastos fiscales.

- Para la elaboración e interpretación de la base de datos utilizada en esta sección, le agradezco su colaboración a Paula Ramírez Levy, alumna del Instituto de Estudios Superiores Monterrey que realizó servicio social con nosotros.↩︎

- La razón de excluir al IEPS petrolero es por al resultado negativo por -79 mil 162 mdp al cierre de 2022 derivado de los incentivos fiscales.↩︎

- Por IEPS petrolero entiéndase el IEPS aplicado sobre combustibles automotrices.↩︎

- Se consideran devoluciones, compensaciones y regularizaciones.↩︎

- Esta cifra se encuentra a nivel de precios 2023; mientras que, el monto de 397 mil 298 mdp estimado en CIEP (2023b) se encuentra a nivel de precios 2022.↩︎

- El nombre eficiencia recaudatoria es la categoría presentada en SAT (2023).↩︎