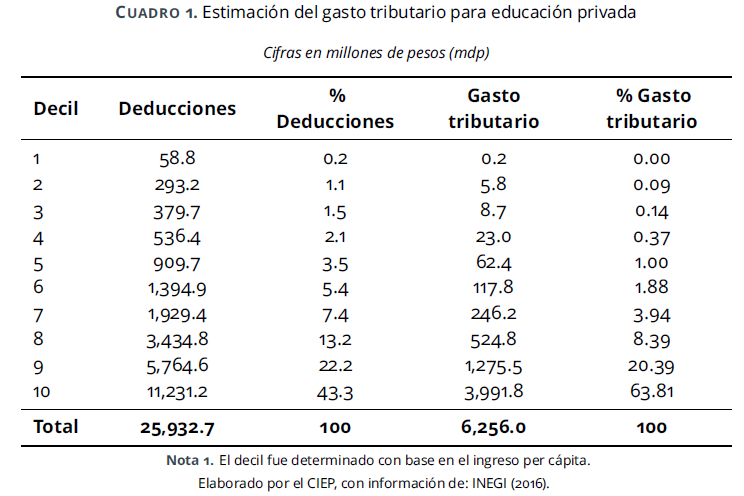

La deducción de colegiaturas de forma generalizada tiene dos principales implicaciones en la política educativa. Primera, el gobierno federal tiene una menor recaudación y por ende, menor presupuesto para programas educativos. En 2016, el gasto tributario estimado por deducción de colegiaturas fue de 6,256.0 millones de pesos (mdp). Lo que equivale al gasto total para la infraestructura pública de educación básica. Segunda, el beneficio fiscal se concentra principalmente en los ricos, por lo tanto, la inequidad en el acceso a la educación se ve afectada. En 2016, el 63.8% de las deducciones se concentró en los dos deciles de ingresos más altos.

Hay dos estrategias que el gobierno utiliza para promover la educación obligatoria, una es el gasto público proveniente de los impuestos de todos los ciudadanos y que sirve como financiamiento de la educación pública de cualquier persona, sin importar su situación laboral. La otra es el gasto tributario que proviene de la renuncia por parte del gobierno federal a cierto nivel de impuesto sobre la renta (ISR) con el fin de apoyar la educación privada de los estudiantes cuyo jefe o jefa de familia sean trabajadores o trabajadoras en el sector formal; es decir, que paguen ISR.

En este boletín se analiza el segundo tipo de gasto con los siguientes objetivos. El primero es identificar los beneficiarios de recibir un estímulo fiscal por medio de la deducción del gasto en colegiaturas. El segundo es estimar el gasto tributario, midiendo la pérdida de ingresos por ISR que se produce con la deducción de colegiaturas, y analizar en qué medida beneficia a cada decil de la población beneficiaria.

En la primera parte del boletín se presentan los antecedentes del estímulo fiscal para la educación privada y la definición del concepto de gasto tributario. En la segunda parte se identifican, por nivel de ingreso, a los alumnos en escuelas privadas y después, a los beneficiarios del estímulo fiscal, que son alumnos en escuelas privadas cuyo jefe o jefa de familia trabaja en la economía formal. En la tercera, se presenta una estimación del gasto tributario y de las deducciones recibidas, ambas variables se distribuyen por deciles de ingreso. Esto con el fin de mostrar qué tan regresiva o progresiva es el esquema generalizado de deducciones por colegiaturas.

Definición de gasto tributario y su implementación en el sistema fiscal mexicano

En México, el esquema fiscal generalizado de deducciones por colegiaturas entró en vigor el año 2011. Por medio de un decreto presidencial, se otorgó un estímulo fiscal a todas las personas físicas para que éstas pudieran disminuir de sus ingresos gravables con el concepto de pago por colegiaturas[1]. De acuerdo con la exposición de motivos, el esquema fiscal bajo el que se otorgaron los estímulos es de carácter progresivo por dos condiciones.

Se limita el beneficio a un monto máximo anual por nivel educativo. Siendo para preescolar equivalente a 14,200 pesos, para primaria 12,900 pesos, así como, para secundaria, profesional técnico y bachillerato 19,900 pesos, 17,000 y 24,500 pesos, respectivamente. Además, se excluye la educación superior por ser el nivel en donde el mayor porcentaje del gasto total en colegiaturas proviene de las familias del decil más alto de ingreso (Diario Oficial de la Federación, 2011).

Ambas condiciones se aplicaron a todas las personas físicas, sin diferenciar por nivel de ingresos, escolaridad de los jefes o jefas de familia, ubicación geográfica u otras condiciones socioeconómicas. Con casi siete años transcurridos y un cambio de gobierno, este esquema de estímulo fiscal se mantiene bajo las mismas dos condiciones y sin ninguna otra modificación.

Por el lado del gobierno, un estímulo fiscal conlleva un gasto tributario. La OCDE (2004) define al gasto tributario como una transferencia de recursos públicos a ciertos contribuyentes mediante la reducción de sus obligaciones tributarias con respecto a un impuesto referencia. Esa reducción de obligaciones tributarias significa un estímulo fiscal para los contribuyentes y a su vez, un gasto tributario para el gobierno federal.

Alumnos de educación privada y beneficiarios del estímulo fiscal

Alumnos en escuelas privadas

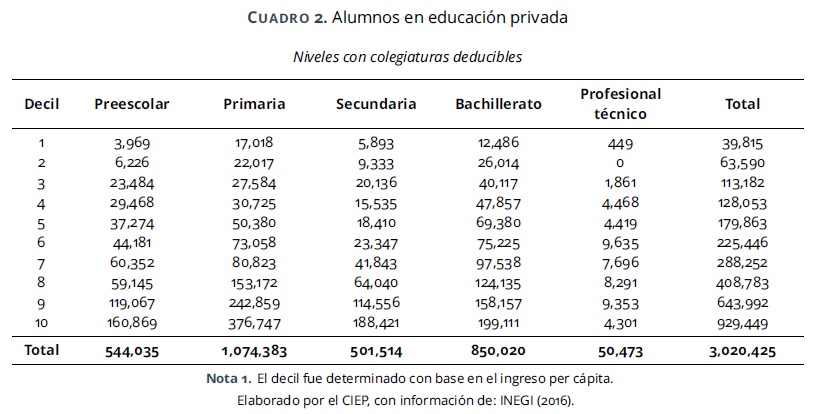

De acuerdo con la Encuesta Nacional de Ingresos y Gastos de los Hogares del año 2016 (ENIGH), los alumnos que asistieron a escuelas privadas en los niveles con colegiaturas deducibles fueron 3.0 millones. De los cuales, 18.0% asistió a preescolar; 35.6% a primaria; 16.6% a secundaria; 27.1% a bachillerato y 2.7% a profesional técnico. Si estos alumnos se distribuyen conforme al ingreso per cápita de sus hogares[2], 52.0% de alumnos en escuelas privadas se encuentran en los dos deciles más ricos y 3% en los dos más pobres, independientemente del nivel educativo.

Sin embargo, a nivel educativo estos porcentajes varían. En profesional técnico se presenta la menor brecha entre alumnos de los dos primeros y últimos deciles, 0.9 por ciento proviene de los hogares más pobres y 27.0 por ciento de los más ricos. En secundaria ocurre lo contario, el 60.4% de los alumnos proviene de los deciles de ingreso más alto y el 3.0% del más bajo (ver cuadro 02 en anexos).

Para ser beneficiarios de los estímulos fiscales; es decir, para poder deducir las colegiaturas de los estudiantes en escuelas públicas, el jefe o jefa de familia debe tener dos características: 1) ser parte de la economía formal 2) no ser recibir una beca que cubra el gasto total de la educación del alumno(s). En caso de que el alumno sea beneficiario de una beca parcial, la deducción se aplica sólo al costo de la colegiatura restante.

Estas dos condiciones tienen un efecto clave en el número de beneficiarios del estímulo por deciles de ingreso, por dos razones. La primera, prácticamente, elimina gran parte de los alumnos de los primeros deciles dado que aproximadamente el 65% de los trabajadores informales se concentran este sector de la población (OECD, 2011). La segunda afecta también más a primeros dos deciles, pues la probabilidad de que un alumno reciba una beca aumenta si éste proviene de un hogar con ingresos bajos.

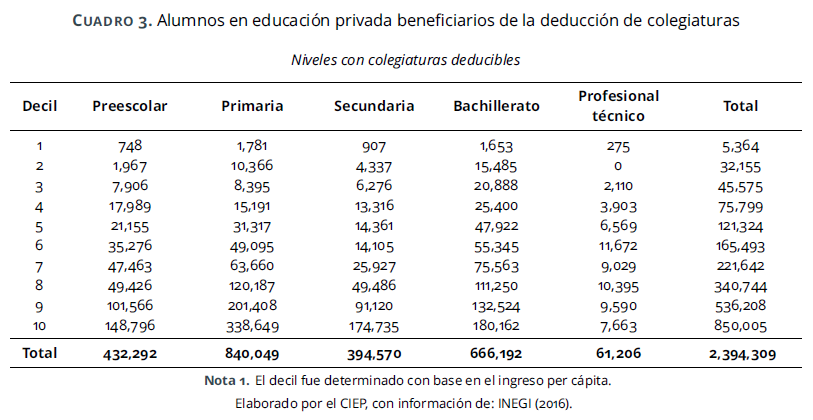

Beneficiarios del estímulo fiscal por deducción de colegiaturas

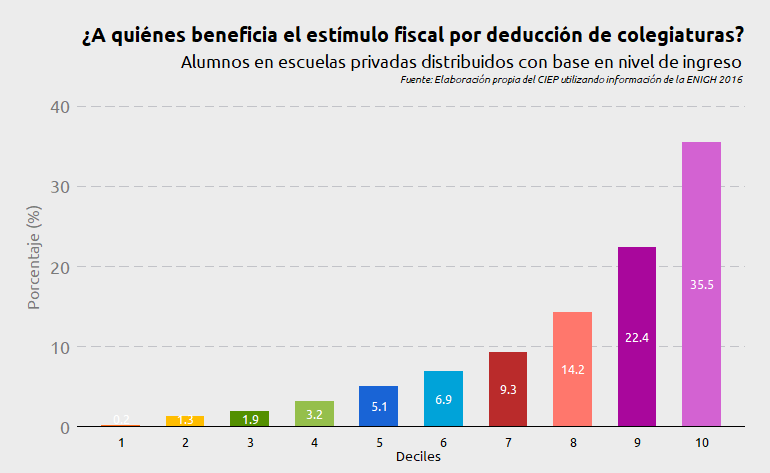

Utilizando la ENIGH 2016, los alumnos en hogares que cumplen con las características para ser beneficiarios del estímulo fiscal son 2.4 millones (80.0% del total de estudiantes en escuelas privadas). Si se distribuyen estos alumnos de acuerdo con su nivel de ingreso y sin considerar nivel educativo, 57.9% de ellos provienen de los hogares con los ingresos más ricos y 1.6% de los hogares con ingresos más pobres. Cabe resaltar que, con el estímulo fiscal otorgado, la concentración en los dos deciles más altos aumentó, en comparación con la que existe si se analiza la distribución de todos alumnos de educación privada, sin importar la formalidad o becas totales. En un país, como México, donde un gran porcentaje de los trabajadores provenientes de los deciles más pobres labora en el sector informal, un estímulo fiscal sobre la renta es regresivo (Jorrat, M. et al, sa) (ver cuadro 03 en anexos).

Estimación del gasto tributario y su incidencia en nivel de ingreso

La estimación del gasto tributario se calcula con la diferencia entre la recaudación percibida por ISR sin deducciones y con deducciones. Para este procedimiento se usa la información reportada en la ENIGH 2016, junto con el simulador fiscal v3 del CIEP. De esta forma se puede obtener, además del gasto en colegiaturas reportado por los hogares, el ingreso reportado por trabajo, exenciones, estimar si el jefe o jefa del hogar está dentro del sector formal, y se permite hacer endógenas las tasas marginales del ISR[3].

El cuadro 01 muestra el total de las deducciones y del gasto tributario para cada decil. La estimación del gasto tributario asciende a 6,256.0 mdp. Para poner esta cifra en términos de políticas educativas para las escuelas públicas, la transferencia de recursos públicos que el gobierno federal hace a los estudiantes de educación privada equivale al presupuesto que las entidades tienen para la infraestructura de las escuelas de educación básica, dos veces el financiamiento para la educación para adultos y seis veces más que lo que al pago de servicios de educación normal en la CDMX. Se aprecia que el beneficio de dicho gasto tributario se concentra en más del 84.2% en los dos deciles con mayores ingresos y apenas el 0.10% en los dos deciles con los ingresos más bajos (ver cuadro 01).

Conclusiones

Este boletín es un primer análisis sobre el beneficio fiscal entendido como las deducciones a colegiaturas, el gasto tributario que este beneficio fiscal representa y la incidencia que tiene aplicar una estructura generalizada de este beneficio fiscal en la distribución del ingreso. Este análisis se hace con base en los datos de la ENIGH 2016, con la cual es posible identificar datos estadísticos representativos del nivel de ingreso, gasto en colegiaturas y acceso a la educación privada. Sin embargo, variables como ingreso gravable, condición en el mercado laboral y tasas marginales de ISR fueron estimadas por medio del Simulador Fiscal v3 del CIEP. A partir de lo anterior, este análisis no es una estimación oficial, pero brinda una imagen del tamaño del gasto tributario que asume el gobierno al ofrecer a una política fiscal que incentiva a la educación privada. En tiempos de contracciones fiscales y programas de austeridad, valdría la pena discutir la eficiencia y los impactos de la deducibilidad de gastos en educación privada. Considerando que, en términos de políticas educativas, el gasto tributario equivale a políticas indispensables para mejorar el acceso y la calidad de la educación, como son la infraestructura física, el pago de maestros en la educación normal o la política de alfabetización.

Si el próximo gobierno federal planea ampliar el acceso y la calidad de la educación pública, no analizar y discutir el esquema bajo el que se otorga este beneficio fiscal tendría dos implicaciones en términos de finanzas públicas. La primera sería desaprovechar una oportunidad para aumentar el presupuesto público para llevar a cabo políticas educativas. La segunda sería ignorar el efecto regresivo que hoy tiene este esquema y, por lo tanto, ignorar el principio de redistribución que todo sistema tributario debe tener.

En su momento, la deducción a colegiaturas sobre el ISR se presentó como una propuesta progresiva, dado que se establecieron montos máximos por nivel educativo en las deducciones y se excluyó al nivel de educación superior. Sin embargo, de acuerdo con la teoría, los gastos tributarios que persiguen la progresividad son menos frecuentes en el impuesto sobre la renta, ya que normalmente este impuesto aplica tasas marginales crecientes con el nivel de ingreso, por lo tanto, cualquier beneficio fiscal en el ISR beneficia a un pequeño porcentaje de los contribuyentes, y entre ellos, en general, beneficia más a los que afrontan las mayores tasas marginales.

Para evitar este efecto regresivo de beneficios fiscales sobre el ISR, algunos sistemas tributarios diseñan fórmulas cuyo objetivo sea hacer que el beneficio fiscal sea inversamente proporcional a la tasa marginal que debe pagar el contribuyente. Es importante tomar en cuenta los efectos que la modificación a la estructura actual de deducción de colegiaturas pudiera tener sobre variables como transición de la demanda del sector público a privada o viceversa, la incorporación de trabajadores a la economía formal. Así como otros aspectos de índole normativa que tienen que ver con el nivel de responsabilidad que el Estado asume para proveer educación pública, cuando los ciudadanos que más aportan al erario público estudian en escuelas privadas.

Anexos

[1] Para la otorgación de este estímulo fiscal, el Presidente hizo uso del artículo 39 del Código Fiscal de la Federación. El cual establece que “El Ejecutivo mediante resoluciones de carácter general puede conceder subsidios o estímulos fiscales” (H. Congreso de la Unión, 2009).

[2] El Consejo Nacional de Evaluación de la Política Educativa (CONEVAL) utiliza el ingreso per cápita para medir las líneas de pobreza oficiales del. Con el fin de alinear los indicadores con dicha institución, en este boletín se utiliza el mismo indicador como parar determinar los deciles.

[3] Para esta estimación se utilizaron los siguientes supuestos: 1) Los ingresos por trabajo reportados en la ENIGH 2016 son ingresos netos, 2)Las tasas efectivas consideran el susidio al empleo, 3) Para calcular el gasto tributario, se consideraron las exenciones mencionadas en el Titulo IV de la Ley de Impuesto Sobre la Renta. 4) Para calcular el gasto tributario, únicamente se tomaron en cuenta las deducciones por gasto en colegiaturas. 5) En caso de sobrepasar los montos máximos anuales, los contribuyentes deducen al nivel máximo posible y, 6) Las colegiaturas anuales se definen a un periodo de 10 meses.