1 Introducción

Para cumplir con sus obligaciones y realizar política pública, el gobierno necesita recursos monetarios. Éstos pueden provenir de dos fuentes: recursos recaudados o deuda. Al adquirir deuda, ésta tiene que pagarse en el futuro, comprometiendo así a las futuras generaciones a pagar el financimiento que se requiere en el presente. Por tanto, al hablar de deuda pública debe plantearse la discusión en términos intergeneracionales.

El componente intergeneracional de la deuda plantea el siguiente cuestionamiento: ¿Cuánta deuda le estamos dejando a las futuras generaciones? Para responder a esta pregunta, es necesario abordarse el tema de si ésta es sostenible a largo plazo. Para ello, se requiere conocer la evolución del saldo de la deuda como porcentaje del PIB.

El objetivo de este boletín es conocer el saldo total de la deuda como porcentaje del PIB al cierre del año 2019. Se realiza un ejercicio de proyección de la deuda pública, ante tres escenarios de crecimiento económico.

2 Evolución de la deuda pública

2.1 Componentes

Los RFSP corresponden a las necesidades de financiamiento para alcanzar los objetivos de las políticas públicas del sector público federal (Secretaría de Hacienda y Crédito Público 2013), y se componen por:

- Balance tradicional: hace referencia a la diferencia entre los ingresos que recauda el sector público y los egresos necesarios para su operación, incluyendo el pago de la deuda acumulada.

- Requerimientos financieros de Pidiregas: los Pidiregas son un esquema de financiamiento proveniente de inversionistas privados, donde el sector público comienza a pagar esta inversión con recursos presupuestarios, una vez recibidos los proyectos.

- Requerimientos de recursos del IPAB: para efectos de los RFSP, se contabiliza el pago de los componentes inflacionarios de la deuda del IPAB.

- Adecuaciones a los registros presupuestarios: se refieren a las transacciones virtuales o compensadas, como el componente inflacionario de la deuda y recompra de deuda, así como los recursos destinados a las reservas del IMSS y del ISSSTE.

- Requerimientos de recursos financieros FONADIN: para la medición de los RFSP, se incluyen todos los requerimientos financieros derivados del FONADIN, derivados del apoyo al rescate de autopistas concesionadas y los nuevos recursos que se destinen al desarrollo de infraestructura que no hayan sido financiados con gasto presupuestario.

- Programa de apoyo a deudores: se contabiliza el aumento o disminución de deudores en un ejercicio, tanto en su versión de descuentos de pago, como de reestructuración de deuda en UDIS.

- Requerimientos financieros de la banca de desarrollo y los fondos de fomento: para la medición de los RFSP se consideran la pérdida o ganancia esperada del crédito otorgado en lugar del déficit por intermediación financiera de los bancos de desarrollo y fondos de fomento.

2.2 Evolución

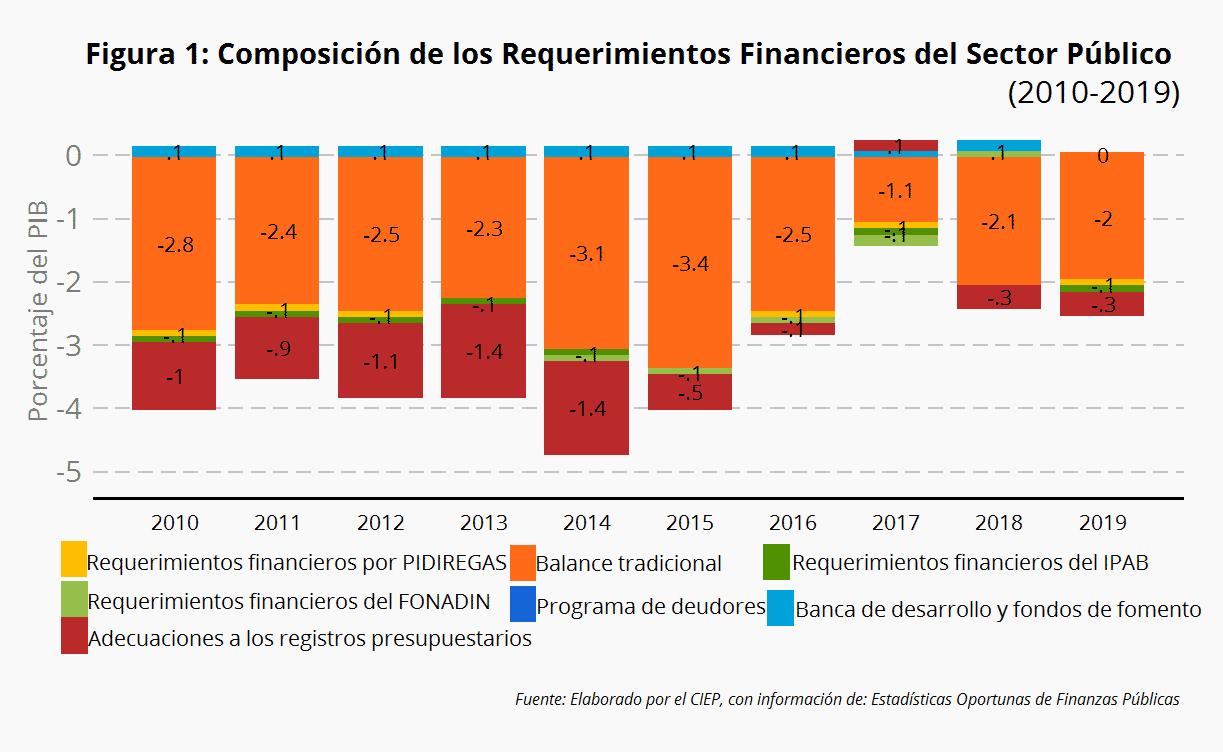

La estructura de los RFSP muestra que, durante los últimos diez años, el componente que mayor peso tiene en las obligaciones anuales del sector público federal es el balance tradicional, que representa en promedio 2.42% del PIB. Esto equivale a 79% de los RFSP. El segundo concepto de mayor peso son las adecuaciones a los registros presupuestarios, que representan en promedio 0.7% del PIB, lo que equivale a 18% de los RFSP (figura 1).

La acumulación de los RFSP a través del tiempo forman el SHRFSP. Esto implica que la suma de la deuda adquirida durante cada año va formando el SHRFSP.

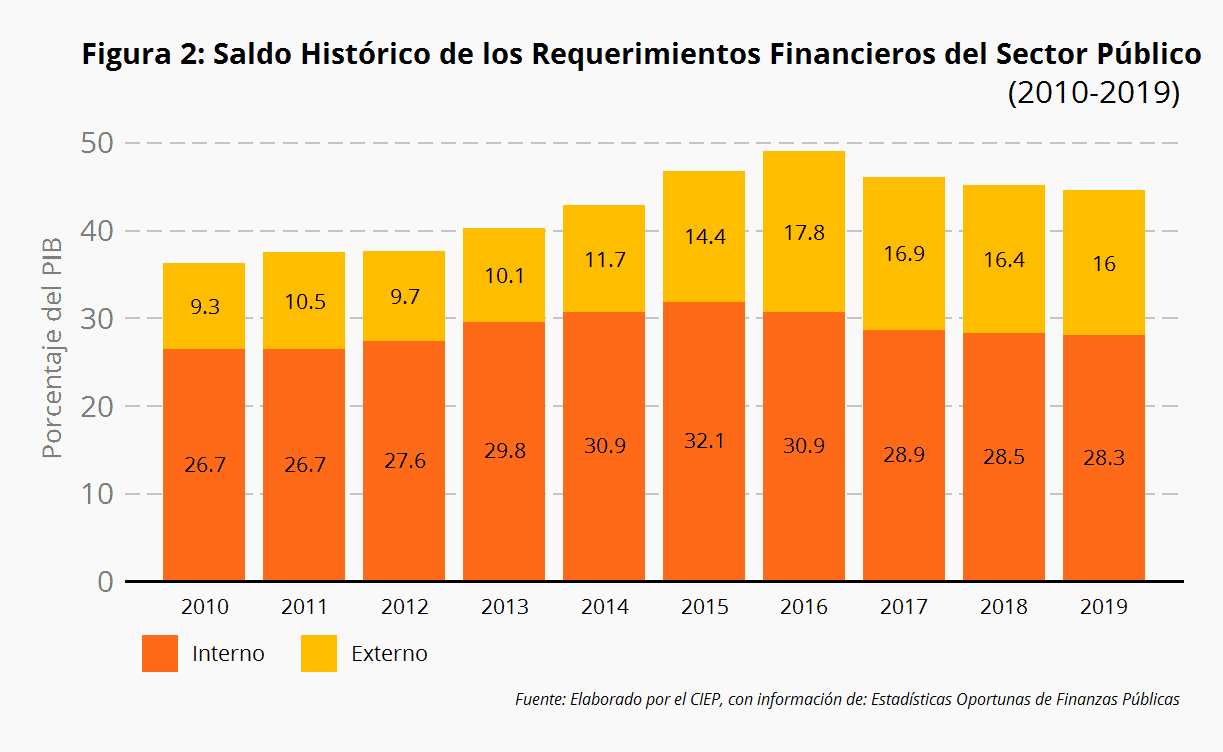

El SHRFSP se ha incrementado como porcentaje del PIB, pasando de 36.0% en 2010 a un estimado de 45.3% en el PEF 2019. Terminando así con su trayectoria a la baja desde 2017. De forma tal que aunque se dé un balance primario positivo; es decir, que la diferencia entre los ingresos y gastos del gobierno, sin considerar el costo de la deuda, sea positiva, el costo de la deuda es mucho mayor, por lo que aún con esta condición sigue incrementándose el saldo total de la deuda (figura 2).

Por otro lado, el SHRFSP está compuesto por el origen de los recursos financieros, el cual puede ser interno y/o externo. Su composición durante los últimos 10 años muestra que, en promedio, 69% de la deuda es interna, mientras que el 31% restante es externa. Sin embargo, resalta el incremento que ha tenido la deuda externa, ya que en los últimos 10 años aumentó un promedio anual de 6% como porcentaje del PIB, mientras que la deuda interna en 1% (figura 2). De tal forma que en el 2010 la deuda externa representaba 26% del SHRFSP y en el estimado para 2019 representa 36%.

3 Proyección de la deuda pública

3.1 Consideraciones teóricas

El estudio de la deuda pública puede ser abordado de dos formas; como un stock o como un flujo. El stock se refiere al SHRFSP; es decir, a la deuda acumulada hasta cierto punto en el tiempo, mientras que el flujo es la deuda adquirida en determinado año. Para reducir el stock de la deuda, los ingresos presupuestarios deben ser mayores que el gasto público, incluyendo el pago de intereses.

Dicho lo anterior, puede hacerse una proyección de la deuda como flujo; es decir, a partir de las variables que incrementan o disminuyen el stock o saldo de la deuda total como proporción del PIB. Desde esta persepectiva, se estudia el flujo de la deuda pública mediante la tasa de interés o costo de la deuda, el crecimiento económico y el ajuste fiscal (FMI 2010).

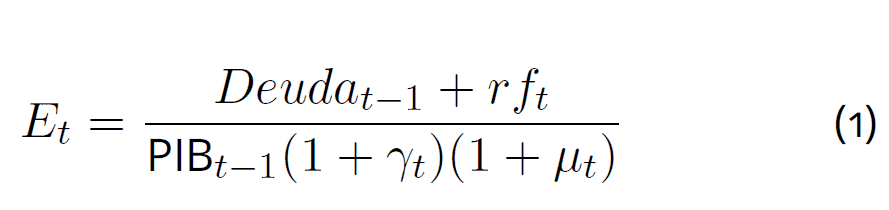

Por otro lado, la deuda pública puede ser estudiada como stock o saldo como porcentaje del PIB. Para ello se analizan los componentes que definen el saldo de la deuda en un periodo determinado. En este sentido, el saldo de la deuda se encuentra definido por la siguiente ecuación (Cantú Ricardo, Ramones Fernando, Villareal Héctor Juan 2016):

Donde:

Et = Saldo de la deuda como porcentaje del PIB

Deudat − 1 = Saldo de la deuda del periodo anterior

rft = Requerimientos Financieros del Sector Público

PIBt − 1 = PIB del año anterior

γt = Tasa de crecimiento del PIB

μt =Tasa de inflación

Adicionalmente, se contemplan los siguientes supuestos: el tipo de cambio se mantiene constante, por lo que no afecta al porcentaje de la deuda que se encuentra en moneda extranjera, y los intereses de la deuda se pagan durante el mismo periodo, por lo tanto no incrementan el saldo total de la deuda, al menos no de manera directa (Cantú Ricardo, Ramones Fernando, Villareal Héctor Juan 2016).

Al estudiar la deuda pública como un saldo o stock, se analiza la relación que existe entre crecimiento económico, inflación y el saldo de la deuda para determinar la proporción que ésta representa del total de la economía.

3.2 Estimación para 2019

Para conocer el saldo de la deuda a final de año, se hizo una proyección del stock de la deuda como proporción del PIB. La estimación consistió en tres escenarios, los cuales están en función de la tasa de crecimiento de la economía. El primer escenario corresponde a una tasa de crecimiento de 1.6%, el segundo escenario corresponde a una tasa de 0.8%, y el último escenario con un crecimiento anual igual a cero. Para los tres se utilizó una inflación de 3.4%, que es la estimada en Pre-Criterios 2020, así como requerimientos financieros de -2.5% del PIB.

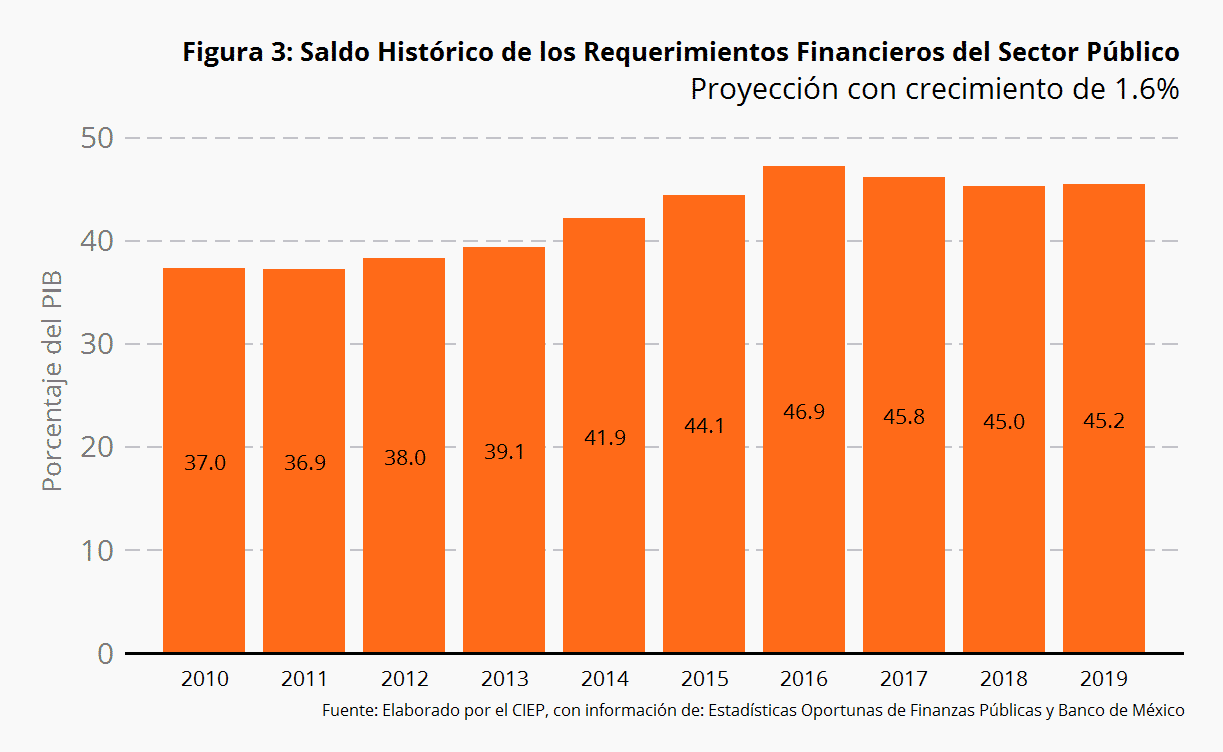

3.2.1 Escenario con crecimiento de 1.6%

El crecimiento económico estimado en Pre-Crterios 2020 no es suficiente para mantener la trayectoria que traía la deuda como porcentaje del PIB a la baja desde 2017. Ya que, la tasa de crecimiento de 1.6% y unos RFSP 20% mayores a 2018, incrementan el SHRFSP en 0.4% respecto a 2018. Lo que implica que aún con un superávit primario de 1%, la deuda se incrementa derivado de un menor rendimiento económico.

3.2.2 Escenario con crecimiento de .8%

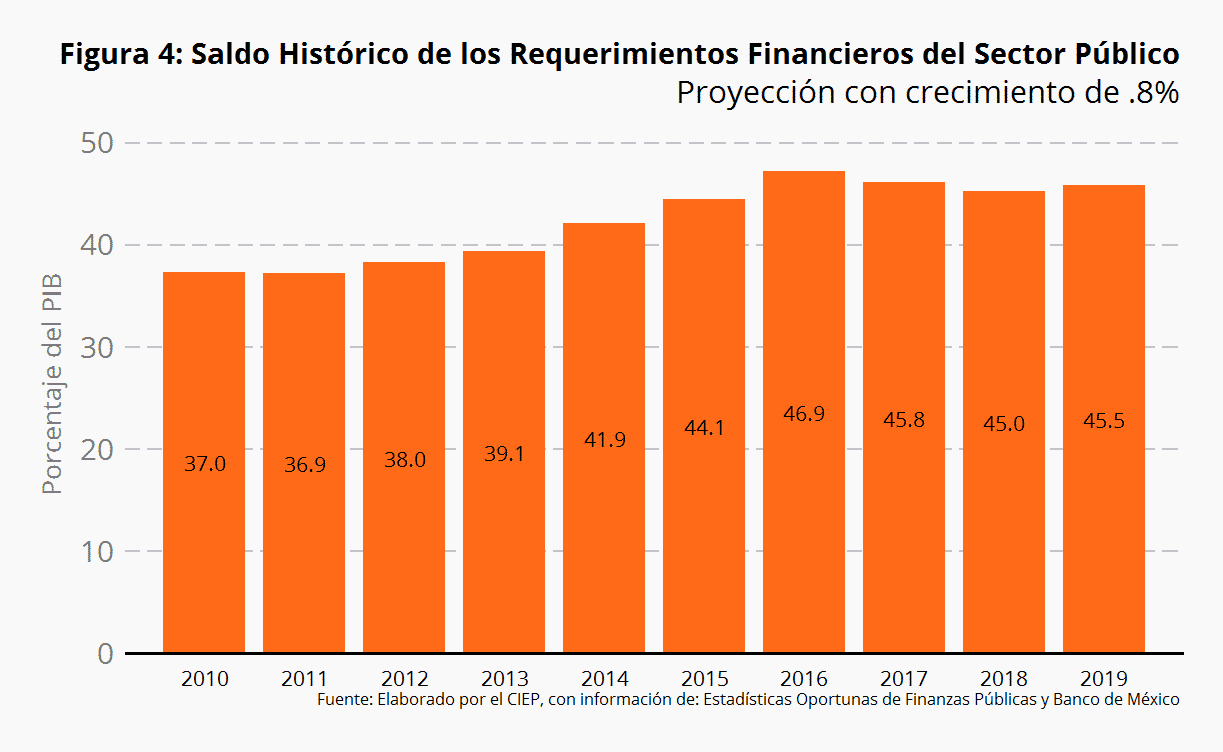

En caso de que el crecimiento económico sea inferior en .8 puntos porcentuales, la deuda pública se incrementa en 1.2% como porcentaje del PIB (figura 4), ubicando al saldo de la deuda en 45.5% del PIB, saldo mayor al que se observo en 2018 por .5 puntos porcentuales.

3.2.3 Escenario con crecimiento nulo

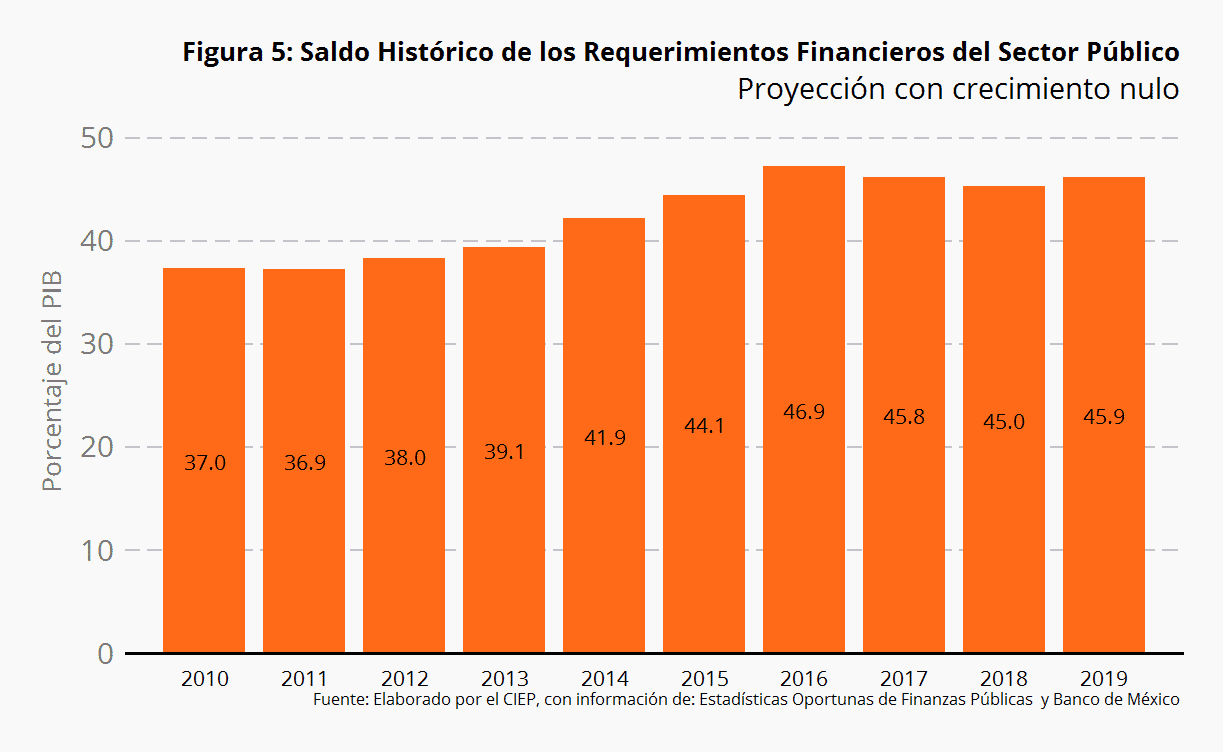

Por otro lado, si la economía al final del año se encuentra en una situación de estancamiento económico, el SHRFSP se ubicaría en 45.9% respecto al PIB, que corresponde a una tasa de crecimiento de 2% respecto a 2018. En este caso, se observa (figura 5) que la deuda se encuentra en un nivel superior al observado en 2017, cuando se ubicó en 45.8%, con lo cual se pierden dos años consecutivos de disminución de la deuda pública.

4 Comentarios finales

En el presente boletín se llevó a cabo un ejercicio de proyección para la deuda pública, con la finalidad de conocer el impacto que tendrían sobre el saldo total de la deuda como porcentaje del PIB distintos escenarios de crecimiento económico. Los resultados mostraron que aún cumpliéndose la meta de crecimiento estimado en los Pre-Criterios 2020, la deuda pública se incrementa en 0.4%, ubicando al saldo de la deuda en 45.2% como porcentaje del PIB. Con este resultado, se rompe la tendencia decreciente que había tenido el saldo de la deuda desde 2017.

Es posible observar, que un superávit primario no es suficiente para mantener estable el saldo de la deuda como porcentajde del PIB, ya que al ser mayor el costo de la deuda, el efecto neto incrementa el saldo total. Más aún, si el crecimiento económico es menor a lo previsto, la relación deuda/PIB se podría incrementarse hasta 2%. Por lo tanto,resalta la importancia del impacto que tiene el costo de la deuda y el crecimiento económico en el saldo de los RFSP.

Por otro lado, a medida que la deuda pública se incrementa y no se destina a proyectos de inversión o actividades productivas, se reduce el margen de maniobra para la implementación de políticas públicas en beneficio de las futuras generaciones. Ya que, al requerir mayores recursos para el pago de la deuda, disminuye el espacio fiscal disponible.