Las Micro, pequeñas y medianas empresas (MiPyMEs) conforman 99.8 % de los negocios mexicanos y emplean a 68.9 % de las personas ocupadas en el país. Además, cada año contribuyen al erario público mediante el pago de impuestos. No obstante, una parte de la recaudación potencial se pierde debido a la evasión fiscal; en 2015, la tasa de evasión de ISR en las personas morales ascendió a 29.97 % y la tasa de evasión general del IVA a 19.43 % (1.09 % y 1.12 % del PIB, respectivamente). Para fortalecer el cumplimiento en este sector, se requiere de una política de acompañamiento y apoyo hacia las MiPyMEs por parte de las autoridades tributarias, impulsar programas de educación financiera y favorecer una simplificación del proceso del pago de impuestos.

1 Introducción

Las empresas, como los individuos, enfrentan decisiones relacionadas con el pago de impuestos, ponderando los alcances punitivos del sistema fiscal, los beneficios privados del incumplimiento y las percepciones y normas sociales prevalecientes (Alm and McClellan 2012). Por lo tanto, el análisis de estos factores puede coadyuvar a la realización de políticas públicas más eficientes en contra de la evasión fiscal. En esta investigación se estudian los determinantes del pago de impuestos en las MiPyMEs mexicanas.

La prevalencia de la evasión puede afectar el desempeño económico y el bienestar social a través de diferentes mecanismos: menores ingresos públicos y una trampa de productividad que puede afectar los prospectos de crecimiento de las firmas y los ingresos que perciben las familias que las operan, entre otros (Fajnzylber and Maloney 2007; Fajnzylber 2007). En tanto, la relevancia del análisis encaja en estas consideraciones.

El resto del documento se estructura de la siguiente manera: en la primera sección se describen la importancia de las MiPyMEs en la economía mexicana y la prevalencia de la evasión en el sector. Después, se analizan los determinantes del pago de impuestos para estas unidades económicas y, finalmente, se enumeran las implicaciones de política pública de la investigación.

2 La dimensión de la problemática

Las MiPyMEs conforman 99.8% de los negocios mexicanos y emplean a 68.9% de las personas ocupadas. Además, sus ingresos equivalen a aproximadamente la mitad de todo lo que generan las firmas mexicanas cada año (INEGI 2019).

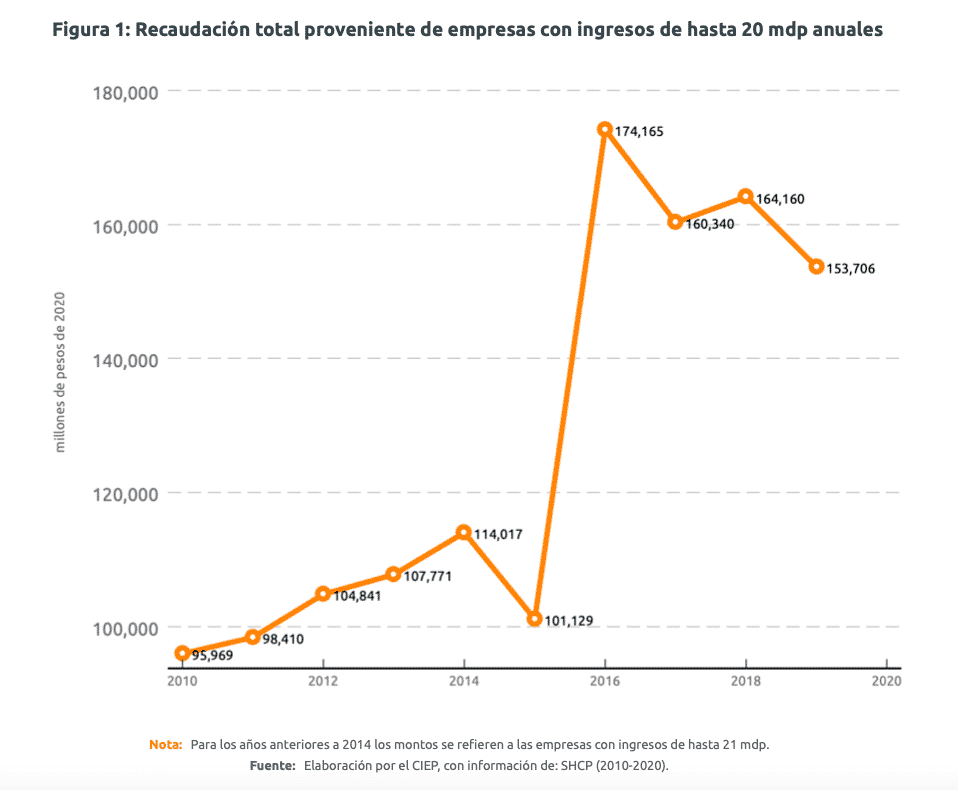

También, las remuneraciones de estas empresas comprenden una parte significativa de la base gravable. Desde 2014 la recaudación total proveniente de las empresas con ingresos de hasta 20 mdp anuales1 ha ido en aumento; entre ese año y 2016, esta creció 34.5% y desde entonces ha permanecido por encima de los niveles previos. Este crecimiento iría de la mano con la implementación de la reforma fiscal de 2014 y el crecimiento general en la recaudación tributaria. En cuanto a las fluctuaciones observadas a partir de los últimos cuatro años, estas podrían verse impulsadas por el desempeño de la economía y ajustes en los esfuerzos de fiscalización (Figura 1).

Para poner en perspectiva la importancia de la recaudación de este sector, al tercer trimestre de este año estas empresas pagaron 135 mil 035 mdp en tributos (SHCP 2020a). Esto es más de lo que se espera destinar al programa de Pensión para el Bienestar de las Personas Adultas Mayores para el cierre de 2020 (SHCP 2020b).

Empero, una parte de la recaudación potencial que correspondería a estas empresas se pierde mediante la evasión de impuestos. De acuerdo con San Martı́n et al. (2016), en 2015, la tasa de evasión de ISR en las personas morales ascendió a 29.97% (1.09% del PIB), mientras que la tasa de evasión general para el IVA fue de 19.43% (1.12% del PIB).

Asimismo, la evasión prevalece en el pago de las cuotas a la seguridad social (Levy-Algazi 2011). Aunque las consideraciones presentadas en este documento son relevantes para el pago de cualquier tipo de tributo, la investigación se centra en el pago del ISR e IVA.

Desde las finanzas públicas, la prevalencia de la evasión implica menores recursos y margen de acción para el Estado. Además, operar total o parcialmente al margen de las autoridades en materia fiscal impide mejoras en la productividad de las empresas y limita su potencial de crecimiento, ya que el pago de impuestos permite a las empresas participar en un conjunto de instituciones clave para el desarrollo y productividad, como el sistema financiero, programas de apoyo gubernamentales, y un marco legal que otorga confianza a la elaboración de contratos y los derechos de propiedad (Nur-Tegin 2008; Fajnzylber and Maloney 2007; Fajnzylber 2007).

3 Determinantes del pago de impuestos para las MiPyMEs mexicanas

Para las empresas, la decisión de cumplir con el pago de impuestos se ve afectada por las posibles ganancias de la evasión y la política punitiva en materia tributaria (factores monetarios), así como consideraciones no pecuniarias, como la complejidad del sistema tributario, la conceptualización de las obligaciones y las normas sociales. Estos determinantes se analizan a continuación.

3.1 Factores monetarios

Los empresarios pueden elegir incumplir con sus obligaciones si las ganancias esperadas de esta actividad son suficientes para contrarrestar los castigos dada una probabilidad de detección. Ya que las declaraciones de las empresas no están sujetas a reportes automatizados de terceros, las posibilidades de evadir impuestos son más altas que en el caso de los asalariados (Kamleitner, Korunka, and Kirchler 2012).

Las MiPyMEs, además, enfrentan menores probabilidades de auditoría que las grandes empresas porque las autoridades fiscales son más propensas a investigar a grandes contribuyentes donde el potencial de recuperación de ingresos es más alto. Por lo tanto, las unidades económicas de menor tamaño tienden a mostrar un menor nivel de cumplimiento que las grandes corporaciones (Nur-Tegin 2008; Alm and McClellan 2012).

Por otro lado, los beneficios de evadir impuestos pueden resultar atractivos para muchos empresarios. Ya que la tasa impositiva a los ingresos de personas morales es constante para todos los niveles de ingreso, el costo monetario del pago de impuestos podía resultar más oneroso para las empresas de menor tamaño y productividad. De acuerdo con datos del Banco Mundial (2010), 13.3% y 15.5% de las pequeñas y medianas empresas mexicanas consideraron que las tasas impositivas eran el mayor obstáculo para hacer negocios, en contraste con 7.4% para las grandes corporaciones.

Aunque la evidencia apunta que las MiPyMEs podrían presentar altos niveles de evasión, los costos de supervisar ampliamente a estas empresas podrían ser más elevados que los beneficios esperados. Además, depender en exceso de las políticas punitivas para aumentar los niveles de recaudación podría inducir desconfianza en el sistema fiscal, especialmente para las empresas más pequeñas y de menor antigüedad en el mercado.

3.2 Factores no monetarios

Complejidad del sistema tributario

El sobrellevar los requerimientos legales y el procesamiento de las obligaciones, es, en sí misma, una forma de imposición. Para los dueños de pequeñas empresas, este problema puede ser especialmente severo (Kamleitner, Korunka, and Kirchler 2012). En las MiPyMEs mexicanas, es más común que los dueños o un tercero se hagan cargo de los pormenores del pago de impuestos que en las grandes empresas; lo que podría implicar mayores costos financieros y de transacción para las unidades económicas de menor tamaño (INEGI 2016).

En México, cumplir con las obligaciones fiscales toma, en promedio, 240.5 horas al año (Banco Mundial 2020). Las empresas más grandes pueden afrontar esta carga de la mano de equipos especializados que se emplean dentro de la firma; sin embargo, para los establecimientos pequeños, pagar impuestos puede implicar costos extraordinarios (INEGI 2016). Si valoramos el tiempo requerido para atender los asuntos tributarios como la paga media que recibiría un único contador por resolverlos, el costo del pago de impuestos ascendería a 10,732.3 pesos anuales (INEGI 2020). Para un microempresario esto equivaldría, en promedio, a 32.8% de los ingresos brutos que recibe en un mes (INEGI 2018).

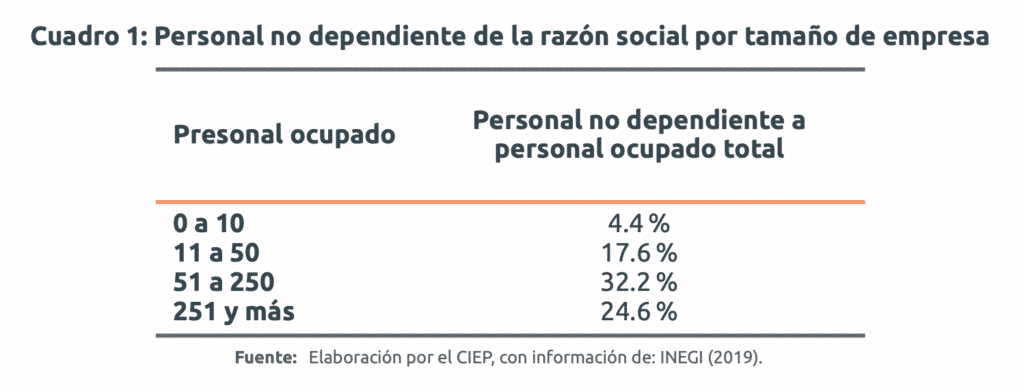

Los costos del cumplimiento llevan a los negocios a operar bajo esquemas que minimicen esta carga. Así, un número de empresas utiliza la tercerización o subcontratación de personal como una medida para facilitar las transacciones tributarias relacionadas con la nómina de sus empleados y la conducción de sus obligaciones patronales. Las MiPyMEs emplean a entre 4.4% y 32.2% de su personal mediante estos esquemas, mientras que en las empresas de mayor tamaño, 24.6% del personal es subcontratado. En tanto, la iniciativa de reforma a la tercerización presentada recientemente, podría incrementar la carga del manejo y cumplimiento de impuestos, especialmente para las empresas medianas, quienes hacen mayor uso de esta forma de contratación (Cuadro 1).

Conceptualización de las obligaciones

Los empresarios, a diferencia de las personas asalariadas, ingresan los montos a tributar antes de pagar sus obligaciones. Esto causa que el dinero que se destinaría al pago de impuestos pueda ser percibido como propio. Por ejemplo, el IVA correspondiente a las ventas de un negocio puede ser conceptualizado como una parte íntegra de los ingresos del propietario, ya que pasa por sus manos antes de ser remitido al fisco (Kamleitner, Korunka, and Kirchler 2012).

Entonces, el acto de prescindir de esos recursos al pagar impuestos puede considerase como una pérdida. Ante esta situación, las personas podrían reaccionar mediante la evasión de impuestos a forma de restablecer las mermas incurridas (Kamleitner, Korunka, and Kirchler 2012). Bajo este esquema, la evasión no sería una actividad que se emprende con miras a generar beneficios extraordinarios, sino una forma riesgosa de evitar pérdidas.

Normas y percepciones sociales

Las empresas operan y toman decisiones de acuerdo con las condiciones sociales en las que existen. Por lo tanto, las percepciones y normas sociales prevalecientes podrían afectar el cumplimiento del pago de impuestos en las empresas (Alm and McClellan 2012).

De acuerdo con datos de Latinobarómetro ((2011)), los mexicanos consideran que la evasión es una práctica común entre la población. En promedio, las personas encuestadas consideraron que únicamente 49.0% de los ciudadanos cumplen con sus obligaciones fiscales, mientras que 80.7% sostuvieron que los ciudadanos del país no cumplen en absoluto o cumplen poco con la ley. Así, es posible que el defraudar al Estado no sea considerado como algo negativo, sino como una cotidianidad.

Ya que las pequeñas empresas centran sus actividades alrededor de un individuo o un grupo acotado de personas, sus decisiones con respecto al cumplimiento están intrínsecamente relacionadas con sus percepciones sociales, por lo que estas consideraciones podrían ser especialmente relevantes para las unidades económicas de menor tamaño (Kamleitner, Korunka, and Kirchler 2012; OCDE 2019).

4 Implicaciones de política pública

La evasión de impuestos implica menores ingresos presupuestarios que podrían destinarse a inversiones productivas y la política social del país. Además, esta acción impide que las MiPyMEs puedan participar en las instituciones formales de la economía, lo que limita su potencial de crecimiento. Tras el análisis de los determinantes del cumplimiento en estas empresas surgen diversas implicaciones de política pública.

- Aunque la evasión en las empresas de menor tamaño se fomenta por las oportunidades que estas tienen de pasar desapercibidas ante el fisco, un enfoque tributario excesivamente punitivo puede erosionar la confianza en la administración. Por lo tanto, debería de existir una política de acompañamiento y apoyo hacia las MiPyMEs por parte de las autoridades tributarias.

- Para fomentar el cumplimiento voluntario y evitar una carga impositiva adicional sobre las empresas de menor capacidad administrativa, el sistema tributario debe de simplificarse lo más posible. En el marco de la presentación de la iniciativa para reformar la tercerización, este punto debe de abordarse en el debate, a fin de no incrementar las cargas regulatorias y de cumplimiento para las MiPyMEs.

- Se requiere de programas de educación financiera que favorezcan un entendimiento correcto del pago de impuestos, refuercen la necesidad del cumplimiento para la provisión de bienes públicos y fomenten una cultura de legalidad.

- Ya que las MiPyMEs son aquellas empresas que generan hasta 250 mdp al año, asumiendo un margen medio del 10%, estas tendrían ganancias de hasta 25 mdp. El monto más cercano a esta cifra en las tabulaciones de la SHCP es el límite de 20 mdp.↩︎