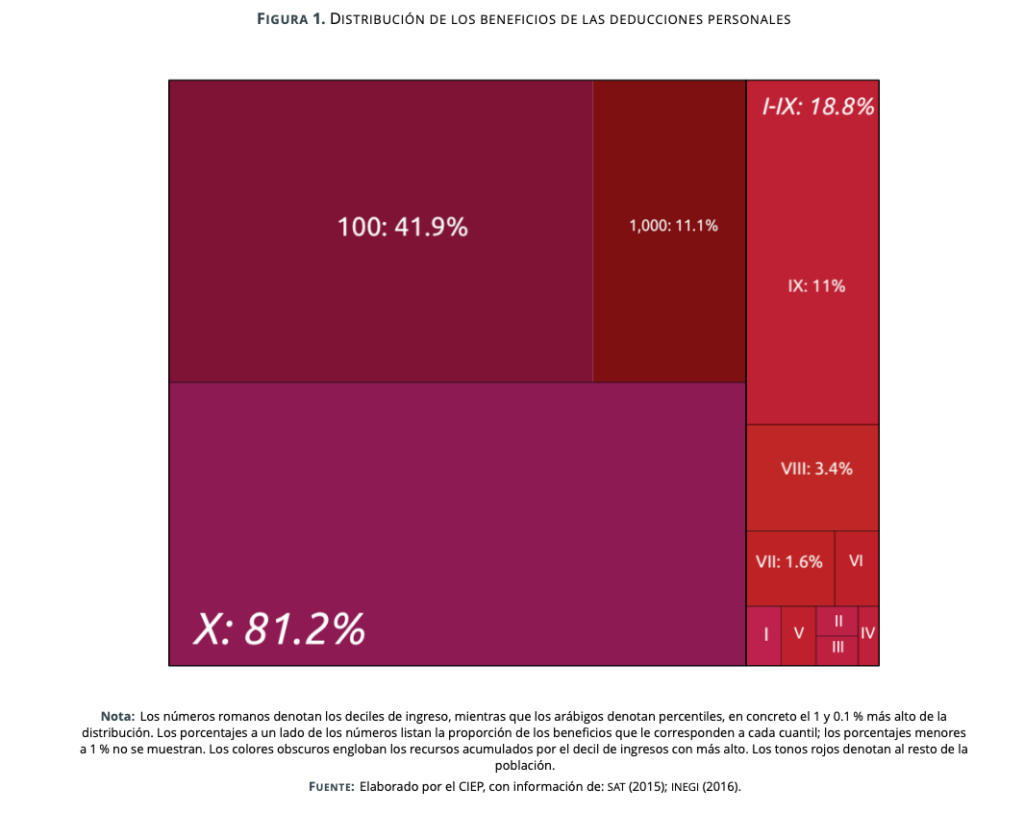

En esta investigación se muestra que los beneficios de las deducciones personales están concentrados en los sectores de más ingresos. El 10 % más adinerado acumula 81.2 % de las deducciones, mientras que el 90 % restante recibe 18.8 % de los beneficios. La prevalencia de provisiones especiales en materia tributaria disminuye la progresividad del sistema fiscal. La mitigación de los gastos fiscales fortalecería las finanzas públicas del país. Con los ingresos adicionales, el Estado podría destinar mayores recursos a programas sociales e inversión productiva.

1 Introducción

La principal función del sistema tributario es la recaudación de ingresos para el financiamiento del aparato gubernamental y el ejercicio de la política pública. Sin embargo, la estructura de la tributación también se utiliza como un espejo del gasto público a través de la abdicación total o parcial de la recaudación potencial de algunos contribuyentes o sectores de la economía. A esta renuncia se le conoce como gasto fiscal (Villela, Lemgruber, y Jorratt 2010; SHCP 2020b).

El gasto fiscal se ejerce mediante la aplicación de disposiciones legales que reducen o posponen las obligaciones tributarias de un grupo determinado. Este puede tomar la forma de deducciones, exenciones, tasas diferenciadas, créditos fiscales y otros instrumentos (OCDE 2009).

Aunque, bajo ciertas circunstancias, la renuncia tributaria puede ser un instrumento de política pública eficaz, existen diversas consideraciones que ponen en entredicho su uso generalizado. En México, la baja recaudación tributaria y las presiones sobre las finanzas públicas hacen oportuna una reconsideración del gasto fiscal como instrumento de política pública.

El objetivo de esta investigación es analizar las implicaciones distributivas de las deducciones personales. La primera parte del documento resume las características del gasto fiscal. Después, se presenta un análisis de las deducciones personales en México, seguido de las consideraciones metodológicas de la investigación. Finalmente, se enumeran las conclusiones del ejercicio.

2 El gasto fiscal

Los gastos fiscales se efectúan para mitigar los efectos regresivos del sistema tributario, promover la eficiencia recaudatoria, incentivar la inversión en ciertos sectores y mejorar el bienestar de la población (SHCP 2020b). En particular, las deducciones personales se implementan con el fin de estimular el consumo de bienes considerados meritorios; por ejemplo, educación, salud, vivienda y actividades culturales (Villela, Lemgruber y Jorratt 2010).

La instrumentación de la renuncia tributaria ofrece algunas ventajas frente a los programas de gasto directos. El gasto fiscal presenta menores costos administrativos y de supervisión que ejercicio presupuestario; además, no interviene de forma directa en las preferencias de las personas, a diferencia de algunos programas condicionados. En consecuencia, las disposiciones tributarias pueden ser herramientas eficientes para promoción de ciertos objetivos de política pública (Swift y Cavalcanti 2003; OCDE 2009).

No obstante, el gasto fiscal presenta desventajas que pueden hacer su actuación sub-óptima en relación con el ejercicio del gasto presupuestario. Primero, su implementación no es del todo transparente y es vulnerable al cabildeo de grupos de interés. Segundo, el gasto fiscal generalmente no está sometido a revisiones regulares por parte de las autoridades, lo que lo hace virtualmente permanente (Swift y Cavalcanti 2003; OCDE 2009; Villela, Lemgruber y Jorratt 2010; Renzio 2019).

También, el gasto fiscal suele ser regresivo. Las deducciones, al ser implementadas bajo un esquema de tasas escalonadas, generan mayores beneficios para la población con más recursos, a la vez que excluyen a quienes no pagan impuestos directos, que normalmente pertenecen a los grupos más desaventajados de la sociedad. El gasto fiscal también incide en la distribución de ingresos de forma indirecta, al limitar los recursos disponibles para el Estado para la realización de políticas redistributivas (Swift y Cavalcanti 2003; OCDE 2009; Villela, Lemgruber y Jorratt 2010; Renzio 2019).

Para 2020, el gasto fiscal del Gobierno Federal se estima en 898,040 mdp, lo que equivale a 3.7% del PIB. Este monto representa más del total destinado a salud y vivienda y servicios comunitarios en ese año (SHCP 2020a, 2020b).

3 Las deducciones personales en México

La Ley del ISR contempla diversos gastos personales que pueden restarse de los ingresos gravables, como colegiaturas, honorarios médicos y donativos. Las deducciones representan un gasto fiscal porque reducen el ingreso de los contribuyentes que se tributa (SHCP 2020b).

En esta investigación se utilizan los datos abiertos del SAT (2015) y la ENIGH (2016)1 para estimar la concentración de los beneficios de las deducciones personales y la distribución del ingreso en el país.

Para obtener los resultados2 se dividió a la población en cuantiles3 de ingreso, en concreto, deciles, centiles y mililes, y se calcularon los beneficios totales y promedio de cada segmento utilizando las fuentes previamente mencionadas.

Resultados

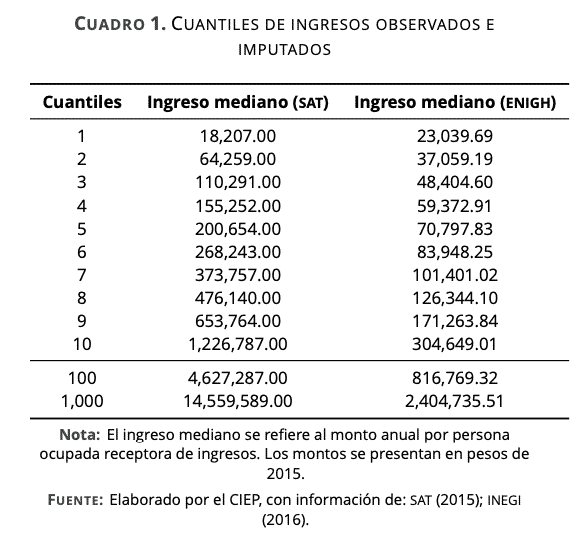

La distribución de ingresos varía entre ambas fuentes. Por ejemplo, los ingresos que en los datos del SAT corresponden al 30% más pobre de la población son similares a los del 7odecil de la ENIGH (Cuadro 1).

En la mayor parte de los cuantiles examinados, los ingresos medianos anuales son mayores en los datos del SAT, compuestos de declaraciones anuales de trabajadores del sector formal, que aquellos reportados en la ENIGH. Dada la diferencia en la construcción de las muestras de los datos utilizados, esto evidencia la disparidad remunerativa entre el sector formal e informal de la economía.

Para el resto de la investigación, se utiliza la distribución de la ENIGH, mientras que la información sobre las deducciones personales se toma de los datos del SAT.

De acuerdo con el PGF 2020, en ese año la renuncia tributaria por concepto de deducciones personales ascendió a 26,067 mdp. Este monto es mayor a lo destinado para el programa Jóvenes Construyendo el Futuro, IMSS-Bienestar y los Servicios de guardería, respectivamente (SHCP 2015, 2020a, 2020b).

Los beneficios fiscales por deducciones personales se concentran entre los individuos con más ingresos. El 10% más adinerado acumuló 81.2% de las deducciones en 2015, mientras que el 90% restante obtuvo 18.8%. Asimismo, el 1% con más recursos acumuló 41.9% de los beneficios, mientras que el 0.1% recibió 11.1% de las provisiones; más que el total destinado para los 8 deciles de menores ingresos (Figura 1).

La concentración de los beneficios en los percentiles más altos podría ser incluso mayor a lo observado en este ejercicio, ya que los datos del SAT no incluyen observaciones con ingresos mayores al promedio más tres desviaciones estándar, es decir, descartan a los individuos de más altos ingresos (SAT 2015).

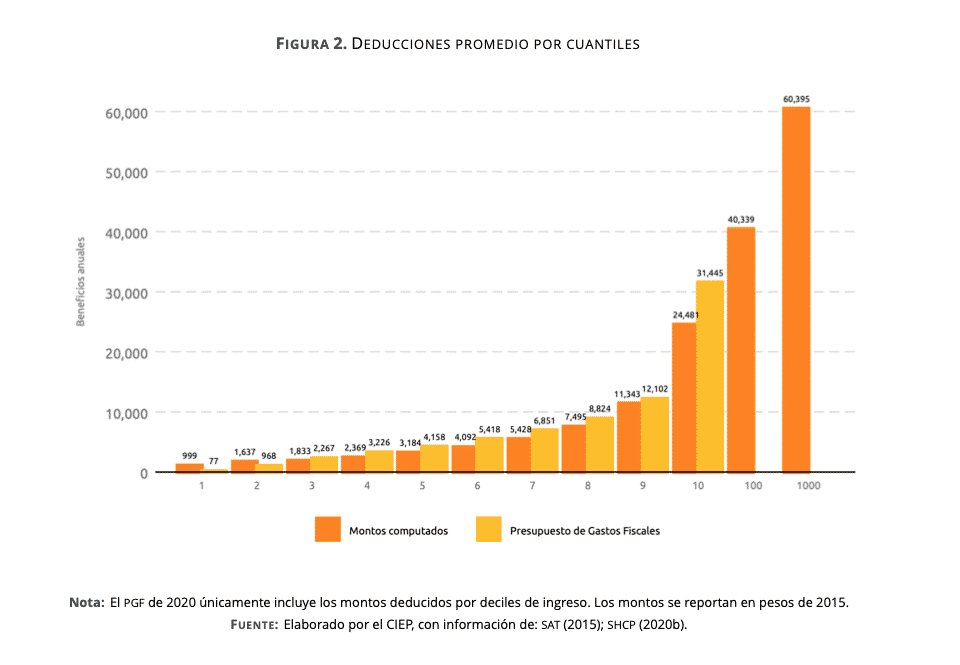

Los montos promedio deducidos también varían a través de la distribución del ingreso. Una persona que se ubica entre el 0.1% con más ingresos recibió, en promedio, 60 veces más beneficios que alguien en el 10% más desaventajado en 2015. Además, las deducciones promedio de este sector equivalen a más de 3 veces el ingreso mediano anual del decil más bajo (Figura 2).

Dado que las deducciones se justifican como incentivos para el consumo de bienes meritorios, la concentración de los beneficios entre los individuos con mayores ingresos podría implicar que las deducciones recompensan a quienes hubieran utilizado esos bienes y servicios de cualquier forma (Swift and Cavalcanti 2003).

4 Consideraciones metodológicas

En esta sección, se enumeran algunas observaciones sobre la información utilizada y se detalla el proceso mediante el cual se calcularon los hallazgos presentados en la sección anterior. En concreto:

- Mediante la ENIGH se calcularon los ingresos anuales de los hogares por personas ocupadas receptoras de ingresos. Los ingresos se computaron de esta manera para hacer los resultados compatibles con los datos del SAT, que se reportan de forma individual por cada persona que percibe ingresos.

- Se dividió a la población en cuantiles de ingreso de acuerdo con los resultados del paso anterior.

- Las observaciones del SAT se reordenaron por ingresos de acuerdo con los cuantiles computados con la ENIGH. No se consideraron las observaciones con ingresos nulos.

- Se calculó el monto total y promedio de deducciones de cada cuantil.

El monto total de la renuncia tributaria por concepto de deducciones como aparece en los datos del SAT (2015) no coincide con lo reportado en el PGF, en parte, por las particularidades de la información utilizada4, y, posiblemente, porque el concepto aglutina diversos estímulos a los que las personas físicas pueden ser acreedoras. No obstante, para fines de claridad, en este documento se reportan los resultados de acuerdo con la categorización del SAT.

Los resultados obtenidos únicamente abarcan la muestra incluida dentro de los datos del SAT. No es del todo posible extrapolar las conclusiones de este ejercicio a la población general en la medida en la que no se tiene certeza sobre los niveles de representatividad de la información disponible.

La imputación de los cuantiles de la ENIGH a las observaciones del SAT altera el número de observaciones por segmento y la precisión de los resultados obtenidos. Sin embargo, permite una aproximación más cercana de la concentración de los beneficios fiscales en la distribución de ingresos real.

Las computaciones realizadas en este documento, en lo que respecta a la concentración de los beneficios y los montos promedio deducidos por deciles, son similares a los datos presentados en el PGF. La semejanza entre los resultados presentados en esta investigación y lo reportado por la SHCP refuerza la importancia de los hallazgos y el buen ajuste de las estimaciones.

Sin embargo, existen algunas variaciones con respecto a los valores reportados por la SHCP, en especial para los deciles de menores ingresos. Esto se debe a que en los datos abiertos del SAT existe un número de declaraciones que reportan bajos ingresos pero deducen cantidades altas. Probablemente, estas declaraciones corresponden a personas que no son las principales receptoras de recursos de los hogares que habitan.

5 Comentarios finales

Es prioritario replantear el uso generalizado del gasto fiscal. Además de generar opacidad y complejidad en el sistema tributario, su instrumentación puede tener efectos regresivos sobre la distribución del ingreso. En esta investigación, se muestra que los beneficios de las deducciones personales están altamente concentrados entre los sectores más adinerados.

En cierta medida, estos resultados son evidentes; ya que la mayor parte de la recaudación por impuestos directos emana del sector de la población con más ingresos (SHCP 2019), este tenderá a concentrar la mayor parte de los beneficios fiscales. De igual manera, bajo un esquema tributario progresivo, cualquier provisión fiscal tenderá a ser regresiva. No obstante, esto no puede ser un sustento válido para la estructura actual del sistema fiscal. Las erogaciones tributarias representan un gasto, y como tal, deben someterse a evaluación en virtud de sus beneficios y costos.

En el marco de estas consideraciones, una evaluación a profundidad de los efectos distributivos de las deducciones resulta adecuada, así como de alternativas presupuestarias a la erogación indirecta de recursos. Las deducciones personales, y, en general, los gastos fiscales, deben evaluarse en consideración del costo de oportunidad que representan para las finanzas públicas.

La reducción de los gastos fiscales, centrada en evaluación empírica sobre sus costos y beneficios, daría espacio a las finanzas públicas del país a través del fortalecimiento de la recaudación tributaria. Con los recursos adicionales, el Estado podría fortalecer su capacidad redistributiva y destinar mayores recursos a programas sociales e inversión productiva. También, le permitirían un mayor espacio de maniobra a las finanzas públicas ante choques externos inesperados, como la actual pandemia de COVID-19.

La importancia del tema resalta la necesidad de más y mejores datos tributarios. Sin estos, resulta imposible tener certeza sobre los efectos del gasto fiscal sobre el bienestar de la población. De igual manera, en la medida en la que la información sobre la distribución del ingreso no sea transparente, la precisión de las estimaciones relevantes permanecerá incierta.

-

Se utilizó la edición de 2016, ya que es la encuesta con una realización más cercana a los datos más recientes del SAT.↩︎

-

El proceso mediante el cual se calcularon los resultados de esta investigación se detalla en la sección Consideraciones metodológicas.↩︎

-

Es decir, puntos tomados a intervalos regulares de la distribución del ingreso, así un decil representa una décima parte de la distribución, mientras que un centil y milil, se refieren a una centésima y milésima parte, respectivamente.↩︎

-

Los datos abiertos del SAT se presentan mediante un proceso de anonimización que consta en la introducción de ruidos aleatorios a las observaciones. El proceso se describe a mayor detalle en SAT (2015).↩︎