Los impuestos ambientales pueden ser diferentes del resto de los impuestos, debido a que su implementación puede realizarse con fines distintos a los recaudatorios, como lo puede ser: modificar el comportamiento de los consumidores o incentivar diferentes tecnologías o productos. En años recientes, con temas como el cambio climático, la escasez de agua, la extinción de diversas especies y la contaminación del aire, entre otros, el riesgo de un desastre ambiental se ha vuelto más latente. En este boletín, se explica qué son los impuestos ambientales, qué tipo de gravámenes existen en México y otros países y se analiza si una mayor cantidad de impuestos ambientales se traduce en mayor recaudación y en mejoras en la calidad del medio ambiente.

1 Introducción

Los impuestos ambientales pueden diferenciarse de otros impuestos, debido a que muchos de ellos se caracterizan en que su finalidad principal no es recaudatoria, sino que busca corregir una externalidad negativa(1). A este tipo de impuestos se le llaman pigouvianos(2). El clásico ejemplo de esto es el de una fábrica de jabón a las orillas de un río, en donde en la producción se contamina el río y afecta a un ganadero que usa el agua del río para dar de beber a su ganado. Ese costo para el ganadero no está cuantificado en el mercado, y un impuesto al fabricante de jabón buscaría compensar al ganadero por esta externalidad negativa.

Para que este tipo de impuestos tengan un beneficio más directo, es deseable que, los ingresos obtenidos, estén “etiquetados”. Es decir, que los ingresos obtenidos se usen con un fin en particular. Por ejemplo, el consumo de gasolina produce una externalidad negativa en el resto de la población en forma de aumentos en gastos de salud, por la contaminación del aire. Por lo tanto, sería deseable que, el ingreso obtenido por el Impuesto Especial Sobre Producción y Servicios (IEPS) a las gasolinas, sea destinado a conceptos como: atender

la salud de pacientes con problemas respiratorios a causa de la contaminación, mejorar el transporte público, impulsar formas de transporte menos contaminantes, por mencionar algunos.

En este boletín, primero, se presentan los tipos de impuestos ambientales existentes en México y algunos otros países. Posteriormente, se analiza si una mayor variedad de impuestos ambientales se traduce en mayor recaudación y en mayor calidad ambiental. En la cuarta sección, se muestran ejemplos de impuestos ambientales “etiquetados” y, finalmente, se presentan los comentarios finales.

2 Impuestos ambientales en México y otros países

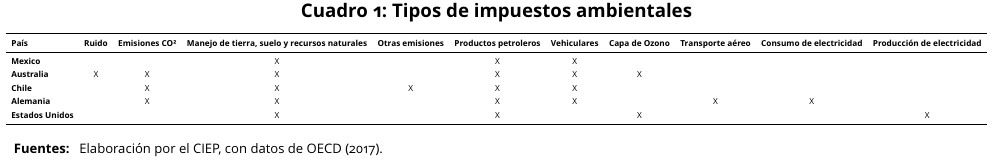

Analizar una lista completa de los diversos impuestos ambientales, en diferentes países, trasciende los objetivos de este boletín. Esto se debe a que, en algunos países, existe una gran cantidad de dichos impuestos, con una gran cantidad de variantes, tanto a nivel estatal, como federal(3). Para mostrar un panorama de el tipo de impuestos ambientales que existen en cada uno de estos países, los impuestos se agruparon en las siguientes categorías:

Ruido Se refiere a impuestos por niveles de ruido, especialmente, en aterrizaje de aviones.

Emisiones de CO2 Impuestos que gravan las emisiones de CO2.

Manejo de tierra, suelo y recursos naturales Impuestos relacionados a la minería, uso y gozo

de recursos naturales (por ejemplo, arrecifes de coral), manejo de pesquerías, manejo de desperdicio y bosques, entre otros.

Diferentes emisiones a CO2 Emisiones de otro tipo de gases por actividades, como incineración comercial, tratamiento residual del agua, manejo de desperdicios, etc.

Vehiculares Impuestos relacionados con vehículos, como lo pueden ser la tenencia vehicular y la importación de autos.

Productos petroleros Incluye impuesto a gasolinas, diésel, keroseno, biodiésel y otro tipo de combustibles.

Protección a la capa de ozono Se refiere a impuestos que gravan productos que dañan la capa de ozono.

Transporte aéreo Impuestos sobre vuelos comerciales, dependiendo de la distancia recorrida. Diferentes a los impuestos más comunes referentes a la tarifa de uso de aeropuerto.

Consumo de electricidad Cargo que se realiza por megawatt de consumo de electricidad industrial.

Producción de electricidad Impuestos a la producción de electricidad.

En la tabla 1, se resume cuáles categorías, de las descritas anteriormente, gravan ciertos países. Los países incluidos en el análisis son: México, Australia, Chile, Alemania y Estados Unidos. La selección es solamente para tener una representación variada con países de

diferentes zonas del mundo. Chile, como país latinoamericano y con un nivel de desarrollo similar a México; Estados Unidos, por ser la economía más grande del mundo; Alemania, como economía Europea; y Australia, como país de Oceanía(4) .

La tabla 1 muestra que, de las 10 categorías de impuestos ambientales que se están utilizando, Australia y Alemania son los países que presentan impuestos en más categorías, con 6 cada uno. Le sigue Chile, con 5 categorías, Estados Unidos con 4 y, finalmente, México, con 3(5). Asimismo, de acuerdo a la información presentada en la tabla 1, en esta muestra de países, los impuestos ambientales más comunes son los relacionados al manejo de tierra, suelo y recursos naturales y los impuestos a los productos petroleros, donde los 5 países analizados tienen gravámenes de este tipo. Adicionalmente, de las 10 categorías, existen 5 en las que sólo un país presenta impuestos de

ese tipo.

Como se mencionó anteriormente, muchas veces los impuestos ambientales tienen como fin mejorar el ambiente y no necesariamente recaudar. Siguiendo esta línea de pensamiento, los países que gravan una mayor cantidad de las categorías anteriormente definidas son los que deberían de tener una mayor calidad ambiental. En la siguiente sección, se analizará si esto

se cumple en los países bajo estudio, además de ver si existe una relación con la recaudación por impuestos ambientales.

3 Impacto ambiental y recaudación

Como se mencionó en la sección anterior, la tabla 1 tiene limitantes, debido a que no incluye el alcance y las tasas de dichos impuestos. Sin embargo, es razonable

pensar que los países con mas gravámenes ambientales serían los que presentarían una mayor calidad ambiental y una mayor recaudación por concepto de impuestos ambientales.

Para medir la calidad ambiental, se utiliza el Environmental Performance Index (EPI), elaborado por el Yale Center for Environmental Law and Policy, de la Universidad de Yale. Este índice clasifica, en una escala de 0 a 100, cuán bien los países se desempeñan en cuestiones ambientales de alta prioridad, donde el 100 es aquél con mejor desempeño. El índice considera dos aspectos generales de política pública: la protección de la salud humana del daño ambiental y la protección de los ecosistemas.

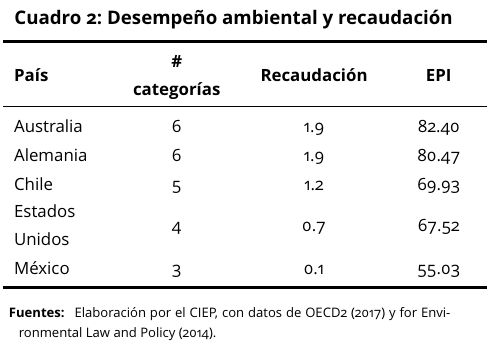

La tabla 2 muestra la recaudación, medida como porcentaje del PIB, de los impuestos ambientales en los países bajo estudio, el número de categorías que gravan y su EPI. Debido a que la información más reciente disponible de recaudación es la de 2014, se utilizó el EPI

de 2014.

Los resultados coinciden con lo esperado, en donde los países que gravan mas categorías (Australia y Alemania) son los países que recaudan más por este concepto (1.9 % del PIB) y, a su vez, los que presentan un mayor EPI (82.4 y 80.47, respectivamente). De igual manera, el país que menos categorías grava (México), es el que menos recaudación presenta por este concepto (0.1 % del PIB) y el que presenta un EPI más bajo (55.03).

Aunque hay muchos otros aspectos por considerar, desde aspectos culturales hasta el alcance y tasa de dichos impuestos, esta muestra de países nos presenta evidencia de que un sistema tributario con mayor énfasis en impuestos ambientales, sí puede tener resultados positivos sobre la recaudación y el medio ambiente.

4 Impuestos etiquetados

El fin de esta sección es únicamente presentar ejemplos de impuestos ambientales en donde su ingreso está etiquetado. Los beneficios de etiquetar un impuesto es que facilita la toma de decisiones en cuanto al ingreso y gasto necesario para una actividad en particular. Es decir, es más fácil introducir o aumentar un impuesto si los beneficios se conocen a priori Diokno

(2012).

En diversos países, existen ejemplos de impuestos ambientales etiquetados. La tabla 3 muestra algunos ejemplos de ellos, como lo es el impuesto a la tierra en Australia, del cual su recaudación es utilizada para financiar el costo de proveer tierra a carreteras y espacios públicos.

Existe debate acerca de los beneficios y problemas que el etiquetar el ingreso de impuestos puede traer. Es tema a considerar, para futuras publicaciones, los resultados que impuestos ambientales con estas características han tenido.

5 Comentarios Finales

Los impuestos ambientales pueden tener fines diferentes a los recaudatorios, aunque una mayor recaudación siempre es un incentivo adicional. Este tipo de impuestos se pueden utilizar para corregir externalidades negativas, desincentivar cierto tipo de comportamientos o para hacer más atractivas ciertas tecnologías o productos.

Utilizando una pequeña muestra de países, se observa que, al gravar una mayor cantidad de cuestiones ambientales, la recaudación por este concepto incrementa y el país obtiene una mejor calidad ambiental, medida a través del EPI. Es importante mencionar que, aunque en este boletín no se considera el alcance, la tasa, el diseño de los impuestos, los impactos en la distribución del ingreso que pueden tener y la situación económica del país, éstas son cuestiones importantes a analizar profundamente a la hora de hacer política pública. Difícilmente, un país en vías de desarrollo, en el que muchos de sus habitantes aún no cubren sus necesidades básicas, va a poder darle la misma importancia a temas ambientales que un país desarrollado, que no cuenta con este tipo de problemas.

Notas al pie

(1) Como externalidad negativa, se entiende a que, durante el proceso de producción o consumo de algún producto o servicio, se crean costos a terceros que no están incluidos en el precio de mercado del mismo.

(2) En honor al economista británico Arthur Pigou.

(3) Para una lista comprensiva de estos impuestos, ver The OECD database on Policy Instruments for the Environment. Disponible en http://www2.oecd.org/ecoinst/queries/

(4) Cabe mencionar que, en la Ley de Ingresos de la Federación de México, existe un concepto llamado impuestos ecológicos, en el que se muestra una recaudación de cero pesos. Sin embargo, la OECD incluye, como impuestos ambientales, los impuestos a la importación

de automóviles, la tenencia de automóviles, impuestos a gasolinas y diésel y los derechos relacionados a la minería. Para efectos de este boletín, éstos se consideraran como impuestos ambientales en México.

(5) Es importante mencionar que sólo se están considerando los tipos de impuestos ambientales, sin tomar en cuenta el alcance o las tasas de los mismos.